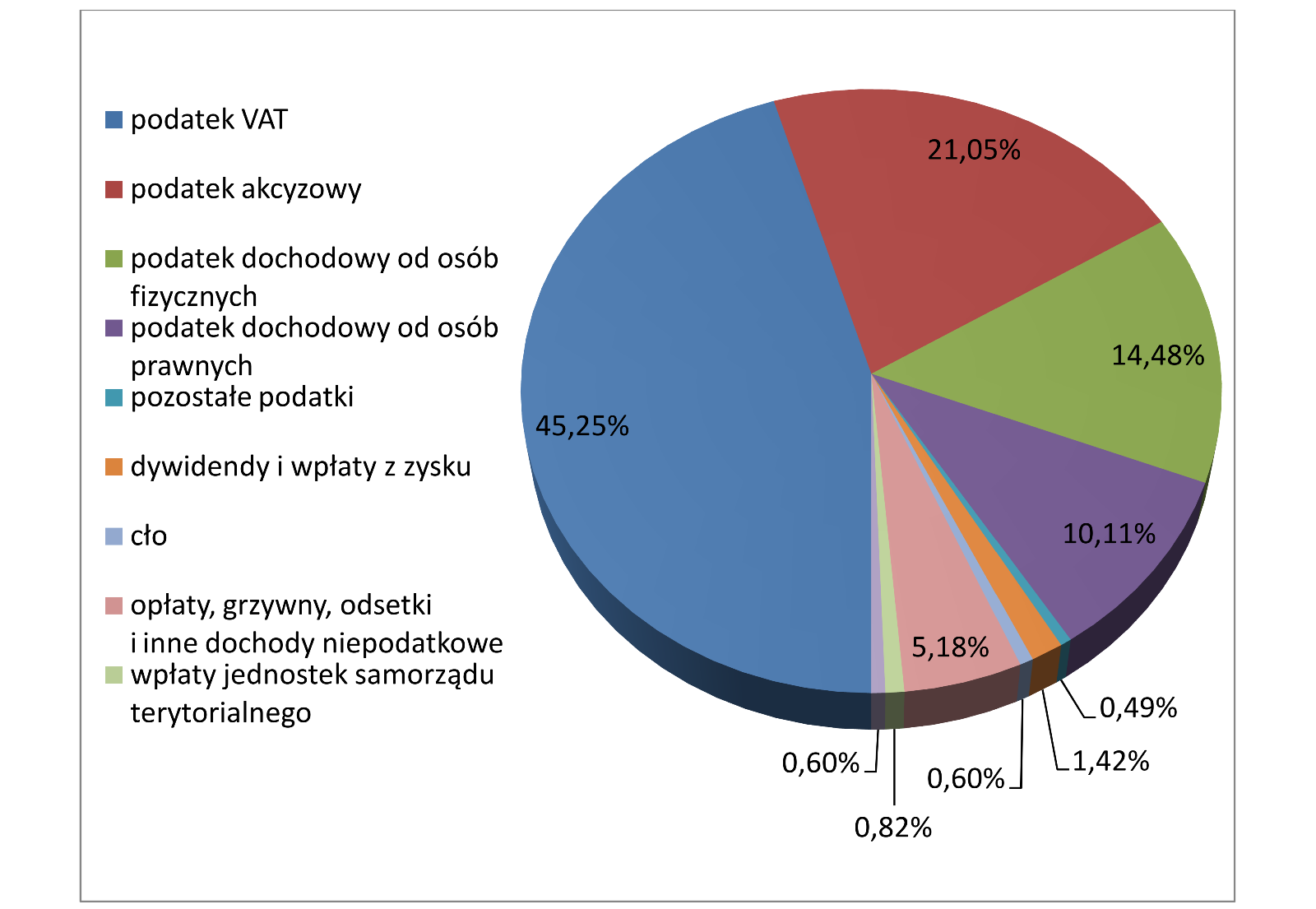

Z poprzednich lekcji wiesz już, że głównym źródłem dochodu państwa są podatki. Wśród nich najważniejszy jest podatek VAT. W 2012 r. w Polsce wpływy z jego tytułu wyniosły 132,5 mld zł, czyli 45,25%

wszystkich dochodów budżetu państwa.

Rycina 7.18. Źródła dochodów budżetu Polski w 2012 r.

Czym jest VAT?

Podatek VAT (ang. Value Added Tax – „podatek od wartości dodanej”) jest podatkiem od towarów i usług obowiązującym w Polsce od 1993 r. Jest on doliczany do ceny netto towarów i usług,

przez co uzyskują one cenę brutto. Jest to cena, którą płaci klient, zatem to on, a nie sprzedawca, jest obciążony kosztami podatku VAT.

Aktualne stawki podatku VAT w Polsce wynoszą: 23%, 8% i 5%, przy czym podstawową stawką podatkową jest stawka w wysokości 23%. Podatek VAT nie jest doliczany tylko do niewielkiej grupy towarów i usług. Ogólna

zasada określania stawki podatku VAT polega na tym, że im bardziej towary są niezbędne do codziennego życia, tym stawka podatku powinna być niższa, by w jak najmniejszym stopniu obciążać osoby o najniższych dochodach. Przykłady towarów i

usług wraz ze stawkami VAT obowiązującymi na nie w Polsce znajdują się w tabeli 7.3.

|

Towary objęte poszczególnymi stawkami VAT |

|||

|---|---|---|---|

|

23% |

8% |

5% |

zwolnione z VAT (0%) |

|

alkohol |

owoce cytrusowe |

orzechy laskowe |

– dostawy: różnego rodzaju statków dla armatorów morskich i części do tych statków, środków transportu lotniczego, towarów służących do zaopatrzenia statków i samolotów, – usługi w zakresie: obsługi lotów, ratownictwa morskiego, obsługi statków, remontu statków oraz środków transportu lotniczego, organizacji eksportu i importu towarów, transportu międzynarodowego, – import: środków transportu morskiego i lotniczego |

|

wyroby tytoniowe |

makarony, pierogi, kluski i podobne wyroby mączne |

warzywa mrożone |

|

|

paliwo |

ryby, skorupiaki i mięczaki, przetworzone i zakonserwowane |

soki i ekstrakty roślinne |

|

|

napoje kolorowe, gazowane |

gotowa karma dla zwierząt domowych |

jadalne oleje zwierzęce i roślinne |

|

|

chipsy |

gazety, czasopisma |

Pieczywo |

|

|

telewizory |

podpaski higieniczne, pieluchy |

wyroby mleczarskie |

|

|

telefony komórkowe |

drewno opałowe |

jaja |

|

|

odzież damska, męska i dziecięca |

podręczny sprzęt gaśniczy |

gotowe posiłki i dania |

|

|

zabawki |

świeckie usługi pogrzebowe |

dziko żyjące jadalne produkty leśne, np. jagody, grzyby |

|

|

usługi kosmetyczne |

usługi weterynaryjne |

nieprzetworzone rośliny przyprawowe |

|

Tabela 7.3. Przykłady towarów i usług objętych poszczególnymi stawkami podatku VAT oraz zwolnionych z podatku VAT w Polsce w 2013 r.

|

|

Ciekawostka z Unii Europejskiej |

|

Stawka podatku VAT w wysokości 23% jest jedną z najwyższych stawek podstawowych podatku VAT w Unii Europejskiej. Taką samą stawkę ma podatek VAT jedynie w Finlandii oraz Portugalii, 24% – w Rumunii, a 25% – w Danii, Szwecji i na Węgrzech (25%). W pozostałych krajach VAT jest niższy. We Włoszech, Wielkiej Brytanii czy w Czechach wynosi 20%, w Niemczech – 19%, a w Luksemburgu i na Cyprze – tylko 15%. |

Kto i jak płaci podatek VAT?

Podatek VAT jest podatkiem powszechnym. Oznacza to, że obowiązek jego odprowadzania do urzędu skarbowego spoczywa na każdym, kto prowadzi produkcję i sprzedaż, jeśli jest płatnikiem VAT. Płatnikami

podatku VAT w Polsce jest zdecydowana większość przedsiębiorców. Są to podatnicy, których przedsiębiorstwa osiągnęły wartość sprzedaży opodatkowanej w poprzednim roku podatkowym wyższą niż 150 000 zł. Oprócz nich płatnikami podatku VAT

od początku działalności, niezależnie od wysokości sprzedaży, muszą być np. przedsiębiorcy handlujący towarami akcyzowymi. Przedsiębiorcy, którzy są objęci obowiązkiem płacenia podanku VAT, muszą to zgłosić do urzędu skarbowego: składają

formularz VAT-R [odsyłacz do 7.4].

Podatek VAT jest podatkiem wielofazowym i obrotowym, co oznacza, że jest odprowadzany do urzędu skarbowego w każdej fazie produkcji i sprzedaży. Łatwo można by zatem stwierdzić, że to przedsiębiorcy płacą podatek VAT.

Jak już wiesz, nie jest to jednak prawda – VAT płacą klienci, a przedsiębiorcy jedynie pośredniczą w odprowadzaniu go do urzędu skarbowego. Aby lepiej zrozumieć mechanizm działania podatku VAT, przeanalizujmy poniższy przykład.

Karol prowadzi przedsiębiorstwo produkujące akcesoria dla zwierząt. Jego zdaniem, za obroże wyprodukowaną przez jego zakład hurtownik powinien zapłacić 10 zł. Jest to cena netto. Sprzedając obroże, Karol wystawia hurtownikowi fakturę

na 10 zł netto za sztukę plus 23% VAT, czyli w sumie 12,30 zł brutto. I tyle właśnie hurtownik płaci Karolowi. Z tej kwoty Karol zatrzymuje sobie 10 zł, a 2,30 zł odprowadza do urzędu skarbowego. Podatek VAT płaci więc klient Karola –

hurtownik.

Obroże wyprodukowane przez Karola kupuje hurtownik Janusz. Jednak on, sprzedając obroże innym klientom (sprzedawcom – detalistom), wycenił je na 15 zł za sztukę. Janusz do zaproponowanej przez siebie ceny również dolicza VAT, dlatego

sprzedaje obroże w cenie 18,45 zł za sztukę (15 zł netto + 3,45 zł VAT). Janusz, będąc klientem Karola, już raz zapłacił VAT w wysokości 2,30 zł. Nie odprowadzi więc do urzędu skarbowego 3,45 zł, lecz różnicę pomiędzy tą kwotą (VAT

należny) a zapłaconym wcześniej podatkiem (VAT naliczony). Będzie to kwota w wysokości 1,15 zł za obrożę.

|

Fazy produkcji |

Cena sprzedaży netto (bez VAT; w zł) |

VAT należny od odbiorcy 23% (w zł) |

Cena brutto (cena netto + VAT; |

VAT naliczany przez dostawcę (w zł) |

VAT odprowadzany do urzędu skarbowego (w zł) |

|---|---|---|---|---|---|

|

Produkcja obroży |

10 |

2,30 |

12,3 |

– |

2,3 – 0 = 2,3 |

|

Sprzedaż hurtowa obroży |

15 |

3,45 |

18,45 |

2,3 |

3,45 – 2,3 = 1,15 |

|

Sprzedaż detaliczna obroży |

22 |

5,06 |

27,06 |

3,45 |

5,06 – 3,45 = 1,61 |

|

Ogółem |

x |

10,81 |

x |

5,75 |

5,06 |

Tabela 7.4. Przebieg obliczania podatku VAT należnego, naliczonego i odprowadzanego do urzędu skarbowego przez kolejnych przedsiębiorców.

Podobne obliczenia dotyczące odprowadzania podatku VAT przeprowadzi Maciek, który jako właściciel małego sklepu zoologicznego kupuje obroże u Janusza, po czym sprzedaje je swoim klientom. Do określonej przez siebie ceny 22 zł netto za

obrożę Maciek doda VAT, który wyniesie 5,06 zł. Ostateczna cena, za jaką można kupić obrożę w sklepie Maćka, to 27,06 zł. Maciek odejmie od VAT należnego – 5,06 zł – VAT zapłacony Januszowi – 3,45 zł – i odprowadzi do urzędu skarbowego

różnicę, czyli 1,61 zł za jedną obrożę. Przedsiębiorcy wpłacają zatem do urzędu skarbowego różnicę pomiędzy VAT należnym a VAT naliczonym.

Czasem zdarza się, że w danym okresie (miesiącu lub kwartale) VAT naliczany jest wyższy od VAT-u należnego. Dzieje się tak, gdy np. przedsiębiorca zrobi duże zakupy, a stosunkowo mało sprzeda. Wtedy to urząd skarbowy zwraca

przedsiębiorcy nadpłacony VAT. Kwoty tej zwykle nie wypłaca się od razu, lecz zachowuje się ją na poczet przyszłych miesięcy, kiedy sytuacja będzie odwrotna i to przedsiębiorca będzie winny urzędowi skarbowemu pieniądze. Urząd skarbowy

potrąci sobie wtedy należność lub jej część właśnie z tych odłożonych pieniędzy. Więcej informacji dotyczących rozliczeń z urzędem skarbowym zdobędziesz na kolejnych lekcjach.

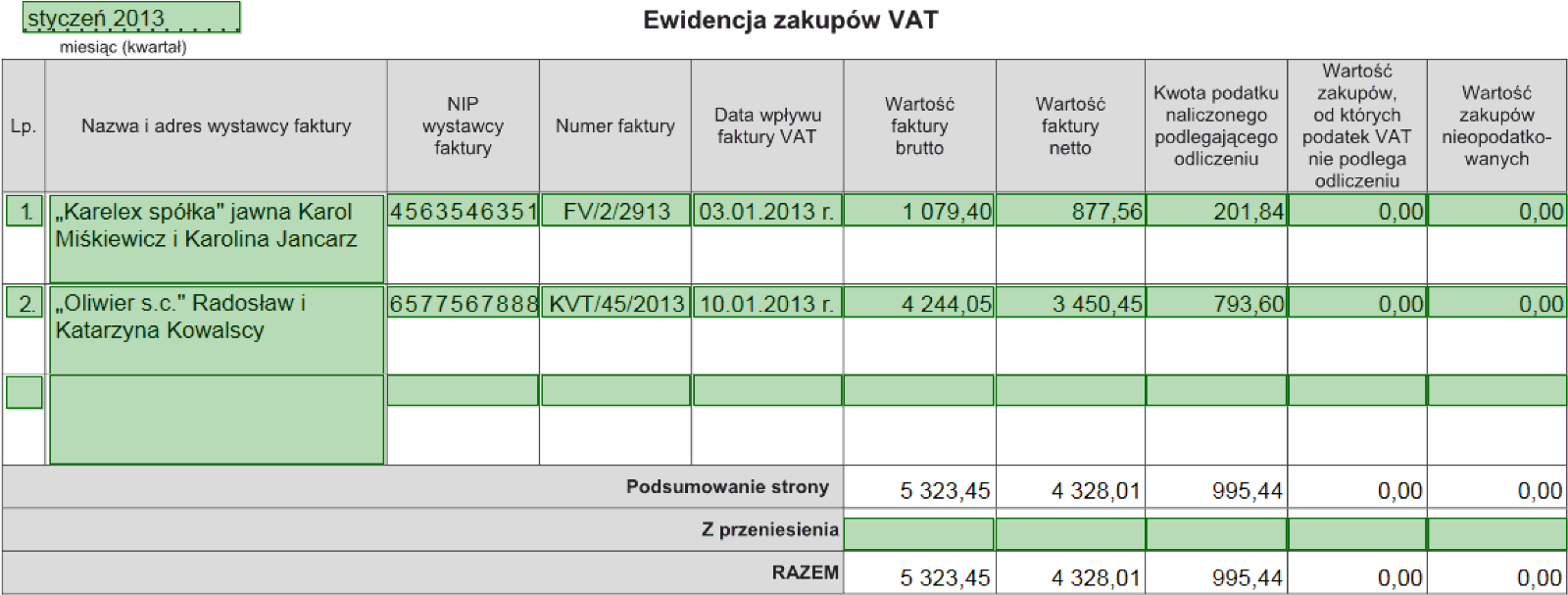

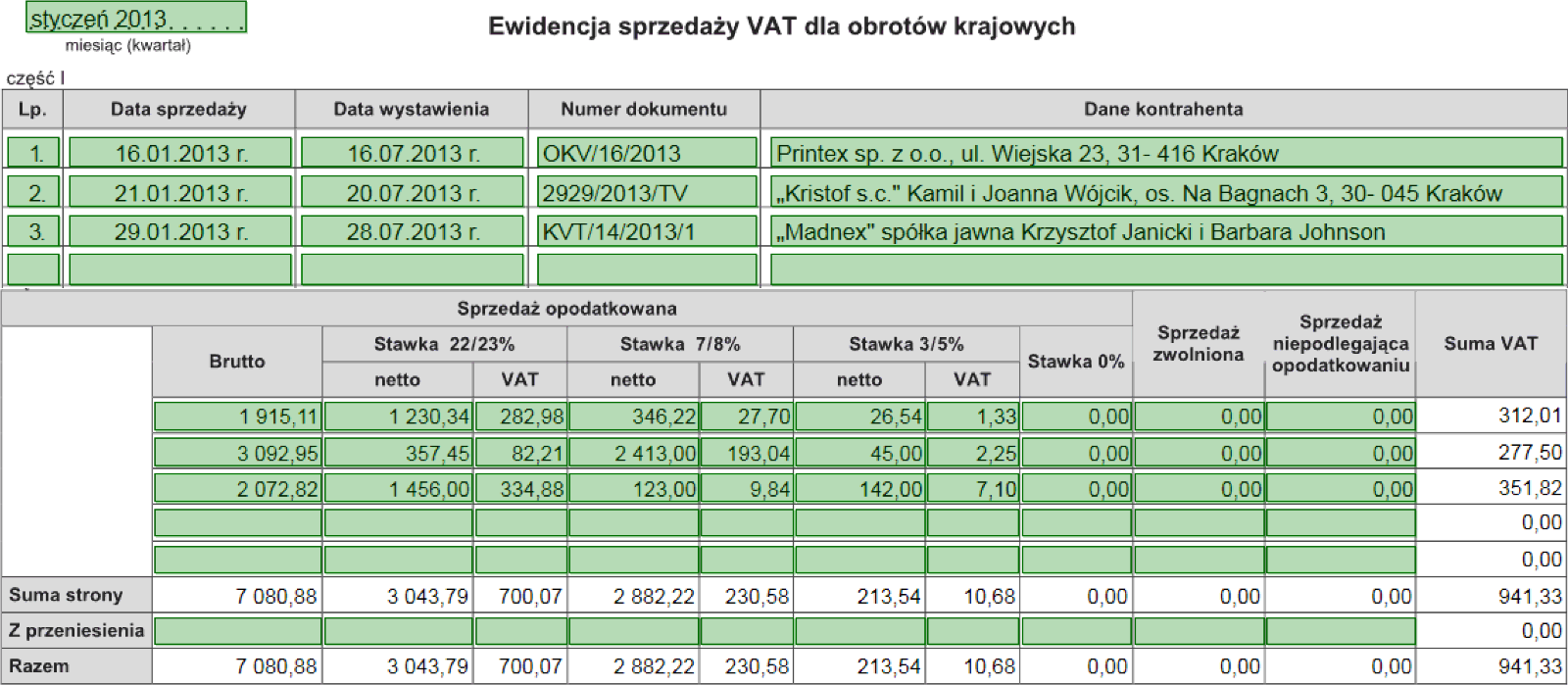

Rejestry VAT

Przedsiębiorcy prowadzą zazwyczaj współpracę z dużo większą liczbą dostawców i odbiorców niż przedstawiliśmy na powyższym prostym przykładzie. By mieć kontrolę nad wysokością różnicy VAT należnego i

naliczonego, przedsiębiorcy muszą prowadzić ewidencję zakupów VAT i ewidencję sprzedaży VAT. Zakupy VAT i sprzedaż VAT określa się jako rejestry VAT. Poniżej podano fragmenty z ewidencji zakupów VAT i sprzedaży VAT,

potrzebne do rozliczenia z urzędem skarbowym.

Rycina 7.19. Przykład wypełnionej przez przedsiębiorcę ewidencji zakupów VAT.

Rycina 7.20. Przykład wypełnionej przez przedsiębiorcę ewidencji sprzedaży VAT.

|

|

W zgodzie z prawem |

|

[Ustawa z dnia 11.03.2004 r. o podatku od towarów i usług (DzU 2011 nr 177, poz. 1054); http://www.przepisy.gofin.pl/przepisy,2,10,32,670,,,ustawa-z-dnia-11032004-r-o-podatku-od.html ] |

|

|

Warto kliknąć i wiedzieć więcej |

|

[Informacje dotyczące obowiązku bycia płatnikiem VAT; https://www.ifirma.pl/cgi-bin/WebObjects/ceidg.woa/wa/FAQ/vat] [Ważne informacje dotyczące podatku VAT; http://www.vat.pl/] [Artykuły dotyczące rozliczania podatku VAT przez przedsiębiorców; http://www.podatki.gofin.pl/vat-i-akcyza.html ] |

Ćwiczenia

1. Na podstawie paragonu np. ze sklepu spożywczego wskaż stawkę podatku, którą obłożonych było najwięcej spośród zakupionych towarów. Następnie oblicz, ile kosztowałyby wszystkie zakupione towary,

gdyby nie było podatku VAT.

2. Wyszukaj w internecie informacje dotyczące tego, którzy przedsiębiorcy mają obowiązek posiadania kasy fiskalnej. Uwaga! Dane muszą dotyczyć roku 2013.

3. Przeanalizuj podany w tekście łańcuch sprzedaży Karol – Janusz – Maciek. Określ, czy pomimo tego, że przedsiębiorcy w rzeczywistości nie płacą podatku VAT, a jedynie nim obracają, może dojść do

takiej sytuacji, w której przez VAT mogą utracić płynność finansową.