Znasz już mechanizmy rządzące rynkiem finansowym związanym z systemem bankowym. Teraz poznasz zasady, które obowiązują na rynku kapitałowym. Dzięki temu dowiesz się m.in., czym jest i jak funkcjonuje giełda

papierów wartościowych.

Rynek kapitałowy

Rynek kapitałowy jest częścią rynku finansowego. Przedmiotem obrotu są na nim długoterminowe (bezterminowe lub z terminem wykupu powyżej roku) aktywa finansowe (papiery wartościowe

[Papiery wartościowe to dokumenty potwierdzające prawa do majątku, które przysługują ich posiadaczowi. Do najpopularniejszych papierów wartościowych zalicza się akcje, obligacje, banknoty i bony skarbowe. Bony skarbowe są instrumentami

rynku pieniężnego, ponieważ okres ich zapadalności jest nie dłuższy niż rok.]), m.in. papiery dłużne (obligacje) i akcje przedsiębiorstw.

Na rynku finansowym wymienia się aktywa, które trwają krócej niż rok. Instytucjom emitującym papiery wartościowe (emitentom) rynek kapitałowy umożliwia zdobycie kapitału na przyszłe inwestycje. Osoby, które nabyły

papiery wartościowe, mogą uczestniczyć w zyskach przedsiębiorstwa, które emitowało akcje, lub korzystać z korzystnego oprocentowania w formie obligacji. Jest to zazwyczaj tańszy sposób zdobycia kapitału od kredytów zaciąganych w bankach.

Emitentami są zatem zarówno rządy państw i władze lokalne, jak i przedsiębiorstwa. Nabywcom papierów wartościowych rynek kapitałowy daje możliwość atrakcyjnej lokaty części posiadanych oszczędności.

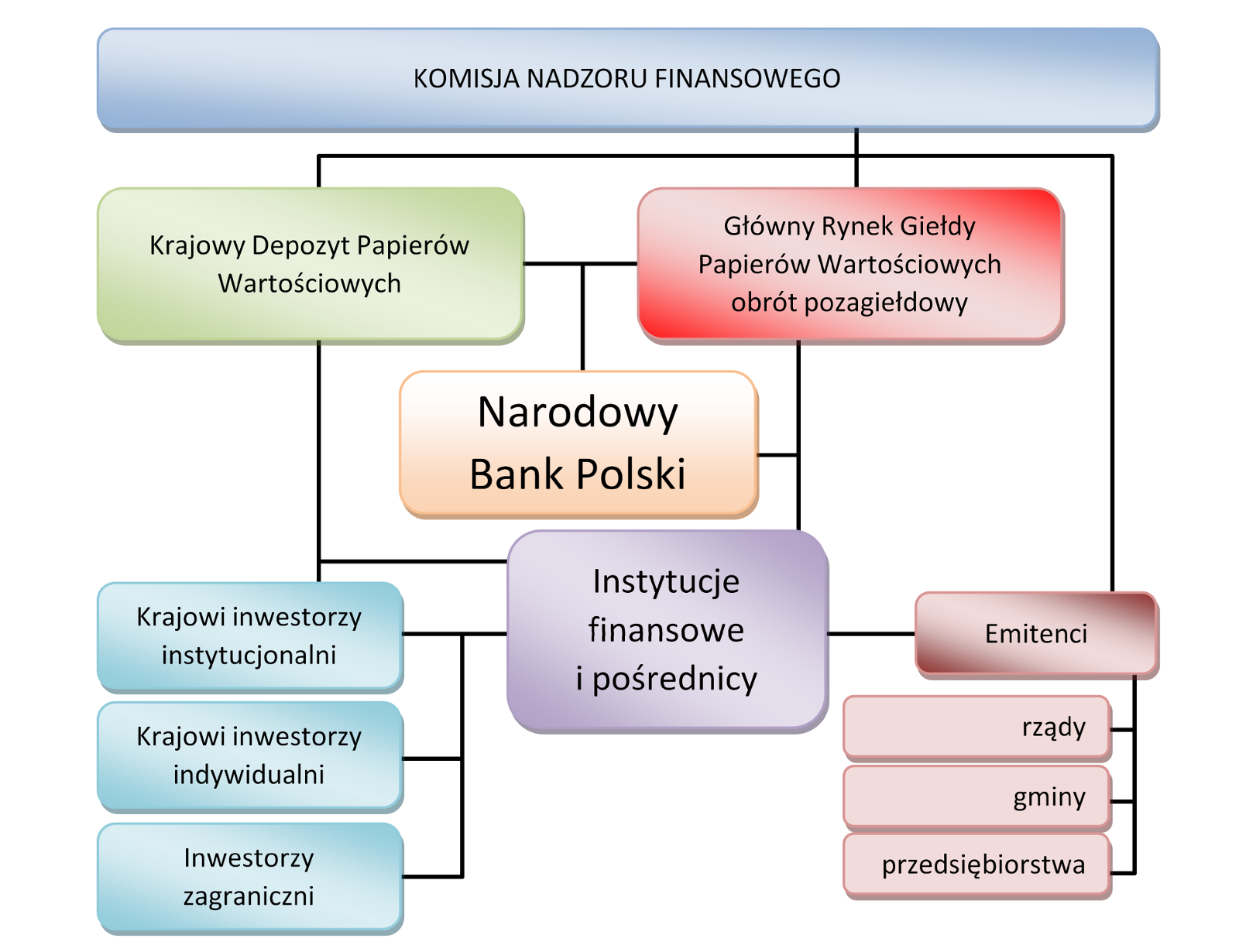

Rycina 3.14. Struktura rynku kapitałowego w Polsce.

Uczestnikami rynku kapitałowego są zatem:

- instytucje finansowe – banki, fundusze inwestycyjne, fundusze emerytalne, towarzystwa ubezpieczeniowe, samodzielni kupcy (maklerzy działający we własnym imieniu i na własny rachunek),

- indywidualni inwestorzy – osoby fizyczne,

- instytucje prowadzące i wspierające handel papierami wartościowymi oraz nadzorujące rynek – publiczne rynki regulowane (giełda papierów wartościowych (GPW), Centralna Tabela Ofert (CeTO)), domy maklerskie, doradcy

inwestycyjni, Komisja Papierów Wartościowych i Giełd, Krajowy Depozyt Papierów Wartościowych.

Handel papierami wartościowymi odbywa się na tzw. rynku pierwotnym lub rynku wtórnym. Na rynku pierwotnym wprowadza się nowe emisje akcji albo obligacji. Na rynku wtórnym handluje się już istniejącymi aktywami.

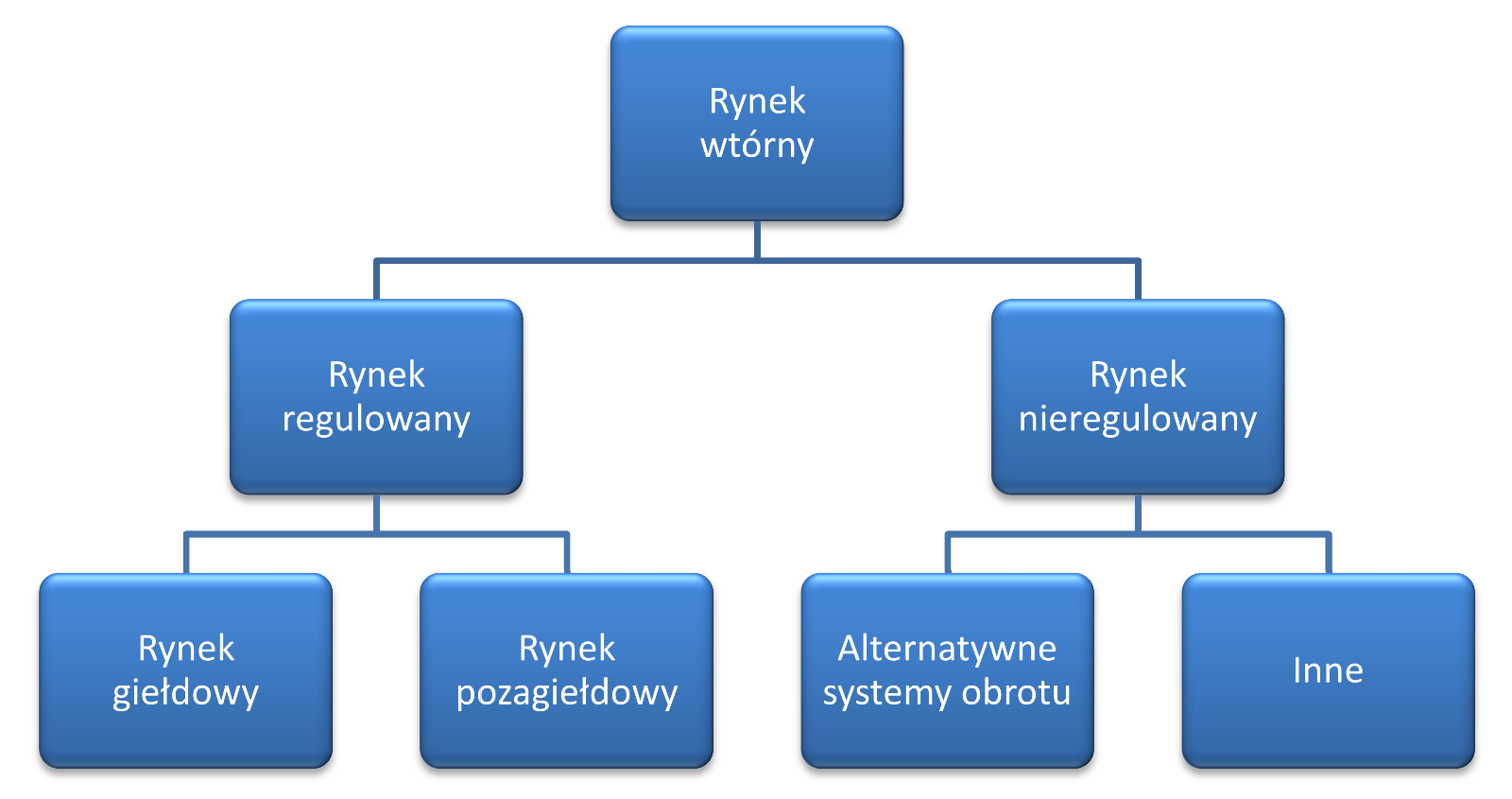

Rynek wtórny dzieli się na rynek regulowany, nadzorowany przez KNF, i rynek nieregulowany, niepodlegający nadzorowi KNF. Rynek regulowany można podzielić na segmenty:

- giełdowy – gdzie handel papierami wartościowymi odbywa się na giełdzie. W Polsce jest to Giełda Papierów Wartościowych w Warszawie;

- pozagiełdowy – tzw. over-the-counter market (OTC market), dzielony dalej na: segment regulowany Centralna Tabela Ofert, przeznaczony dla mniejszych spółek o niższej płynności, niemogących sprostać wymogom giełdy, i segment

nieregulowany.

- Na rynku nieregulowanym wyróżnia się m.in. alternatywne systemy obrotu, organizowane przez firmę inwestycyjną lub spółkę prowadzącą rynek regulowany.

Rycina 3.15. Struktura rynku wtórnego.

Podstawowymi funkcjami rynku kapitałowego są:

- pozyskiwanie kapitału przez emitentów,

- uzyskiwanie dochodów przez inwestorów,

- efektywna alokacja środków w gospodarce,

- właściwa wycena papierów wartościowych.

Giełda

Giełda jest rynkiem, na którym sprzedaje się i kupuje aktywa finansowe lub inne towary, zorganizowanym na zasadzie aukcji. Nabywcą jest ten, kto w momencie dokonania transakcji jest gotów zapłacić

najwięcej za przedmiot notowań. Najbardziej znana jest giełda papierów wartościowych, która umożliwia przedsiębiorstwom pozyskiwanie kapitału przez sprzedaż akcji. Zakup akcji jest ofertą wykupienia części własności

przedsiębiorstwa (właściciel akcji staje się współwłaścicielem przedsiębiorstwa w procencie odpowiadającym jego udziałowi w całości wyemitowanych akcji). Aby wyemitować akcje, przedsiębiorstwo musi publicznie przedstawić wszystkie

informacje na temat swojej sytuacji finansowej i planów rozwoju (tzw. prospekt emisyjny).

Giełda Papierów Wartościowych w Warszawie

Przykładem giełdy jest Giełda Papierów Wartościowych w Warszawie, będąca spółką Skarbu Państwa. Ustalaniem reguł handlu i nadzorem nad giełdą zajmuje się Komisja Nadzoru Finansowego.

Giełda jest rynkiem wtórnym, na którym wyceniane są akcje już wprowadzone do obrotu, ale odbywają się na niej także pierwsze notowania (debiuty) akcji nowych spółek, które są wcześniej rozprowadzane w publicznych ofertach.

Rycina 3.16. Notowania akcji firmy Wawel SA. Na podstawie wykresu można zauważyć, że od 1998 r. cena akcji z niewielkimi wahaniami wzrastała. W tym okresie prawie 4 mln akcji (wolumen) zmieniło właściciela

w trakcie dokonywanych transakcji.

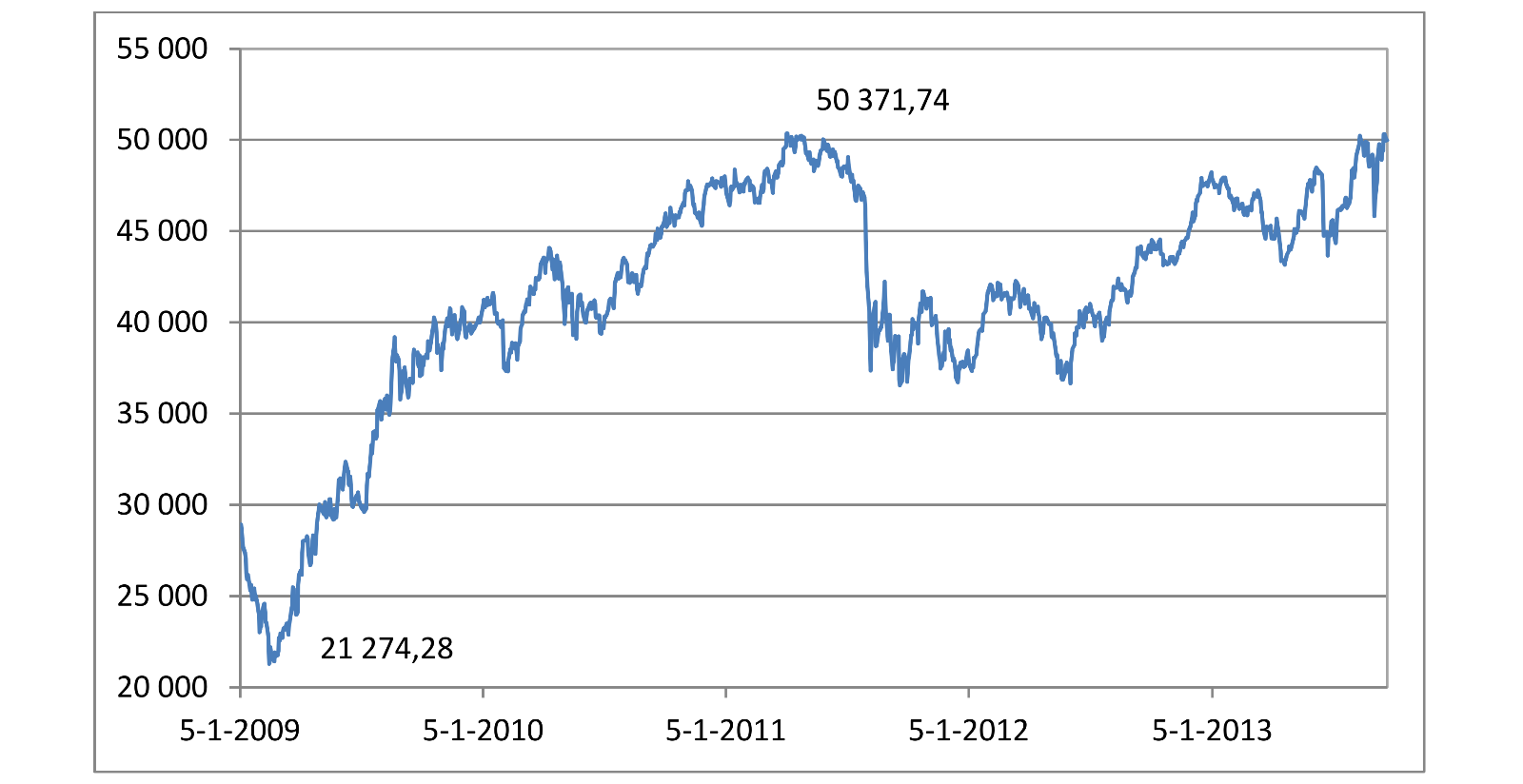

Miarą stanu rynku i kierunku zmian cen akcji jest indeks giełdy. Jest to odpowiednio skonstruowany wskaźnik, który mówi, czy „giełda rośnie” czy „spada”, czy akcje drożeją czy tanieją. Zmiana indeksu (np.

Warszawskiego Indeksu Giełdowego – WIG) informuje o tym, o ile przeciętnie zmieniły się akcje wszystkich notowanych na giełdzie firm. Zdarza się, że kursy większości akcji rosną lub spadają. Okres wzrostu wartości akcji to

hossa (potocznie: rynek byka), a okres spadku wartości akcji to bessa (potocznie: rynek niedźwiedzia). Cykl giełdowy nie jest jednostajny, co oznacza, że kursy większości akcji mogą obniżać się nawet pomimo hossy lub

rosnąć, kiedy trwa bessa – takie zmiany są nazywane korektami.

Rycina 3.17. Notowania Warszawskiego Indeksu Giełdowego (w zł) w latach 2009–2013. Wartość indeksu na zamknięcie dnia.

Rycina 3.18. Tradycja i nowoczesność w GPW w Warszawie. Giełda Kupiecka w Warszawie powstała w 1817 r. Handlowano na niej wekslami i obligacjami, a następnie akcjami. Dnia 22 stycznia 2013 r. tradycyjne uderzenie w

miedziany dzwon rozpoczęło pięciotysięczną sesję na parkiecie warszawskiej giełdy. Współcześnie giełda obsługuje 1,5 mln rachunków inwestorów, oferując 439 akcji spółek o łącznej wartości ponad 765 mld zł. Poza udziałami firm polskich

można nabyć i sprzedać akcje 43 spółek zagranicznych, co klasuje GPW w Warszawie na 10. miejscu wśród giełd europejskich i 1. w regionie Europy Środkowej.

Instrumenty rynku kapitałowego

Jak już wiesz, głównymi papierami wartościowymi są akcje i obligacje. Akcje to papiery wartościowe, potwierdzające określone prawa majątkowe (m.in. prawo do dywidendy) i korporacyjne (m.in. prawo

głosu), stanowiące tzw. udział ich nabywcy (akcjonariusza) w spółce akcyjnej (w jej kapitale zakładowym). Udział akcjonariusza w spółce może być wyrażony kwotą pieniężną, będącą iloczynem ilości posiadanych akcji i ich wartości

nominalnej lub ułamkiem, będącym ilorazem sumy wartości nominalnych posiadanych akcji i wartości kapitału zakładowego spółki. Wartość nominalna akcji to jednostka kapitału zakładowego wyrażona w pieniądzu i wskazana w statucie

spółki. Minimalna wartość nominalna wynosi w Polsce 1 grosz. Sprzedaż akcji przez spółkę odbywa się na rynku pierwotnym i stanowi tzw. emisję akcji. Cena, po jakiej akcje są emitowane, nie może być niższa od ich wartości nominalnej i

nosi nazwę ceny emisyjnej. Wyemitowane akcje są sprzedawane na rynku wtórnym po cenie rynkowej, wynikającej z konfrontacji ofert kupna i sprzedaży.

Współcześnie akcje mogą przyjmować formę akcji na okaziciela lub być akcjami imiennymi. Ze względu na charakterystykę praw udziałowych wyróżnia się:

- akcje zwyczajne – dające nabywcy równe prawa do dywidendy [Dywidenda to część zysku spółki kapitałowej przeznaczona dla wspólnika lub akcjonariusza.], liczby głosów na walnym zgromadzeniu oraz udziału w majątku likwidowanej

spółki,

- akcje uprzywilejowane (preferencyjne) – dające nadzwyczajne prawa, m.in. do liczby głosów na walnym zgromadzeniu akcjonariuszy (WZA), wysokości dywidendy lub udziału w podziale likwidowanego majątku spółki.

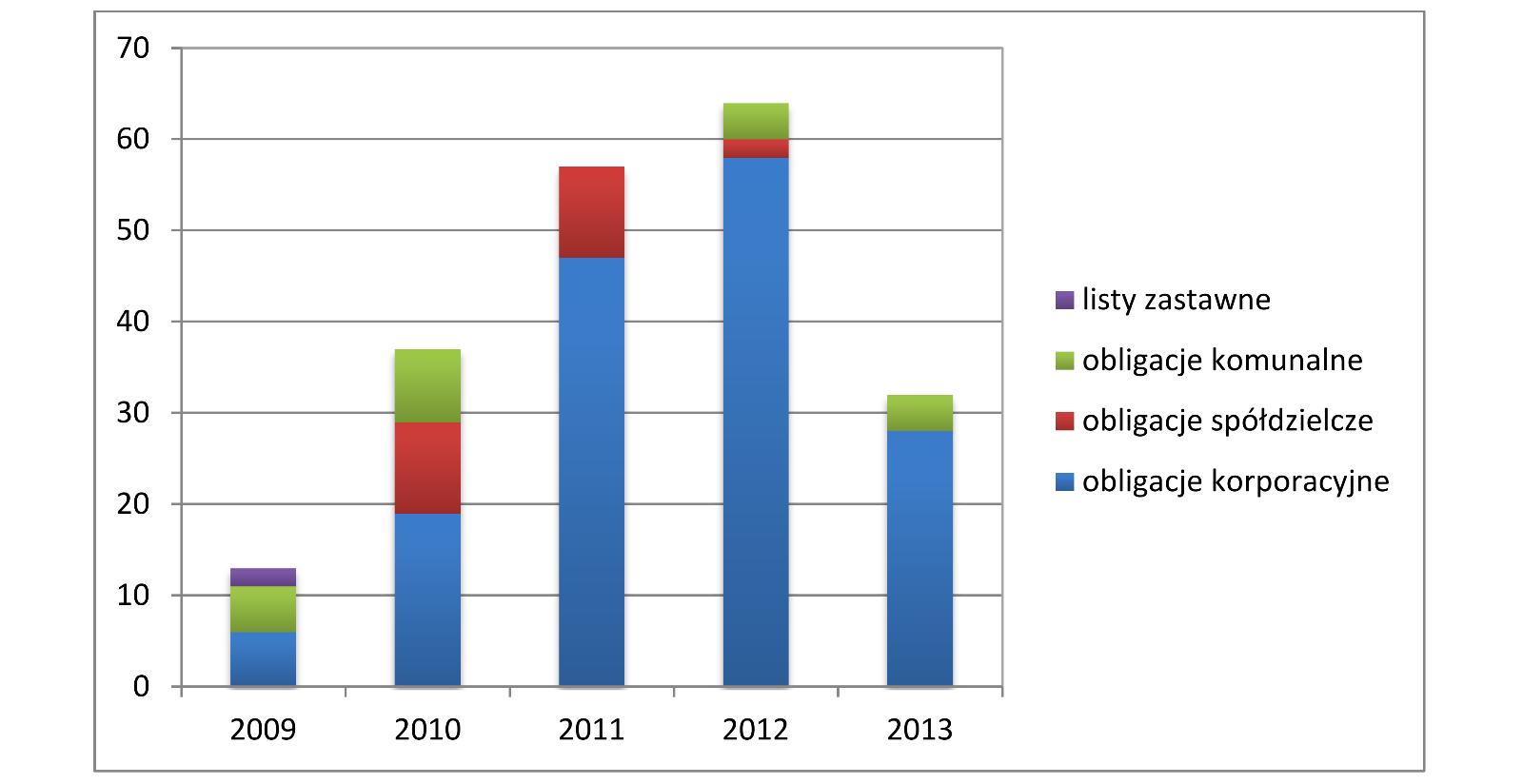

Drugim ważnym instrumentem rynku finansowego są obligacje. Są to papiery wartościowe emitowane w serii, w której emitent stwierdza, że jest dłużnikiem wierzyciela (obligatariusza), i zobowiązuje się wobec niego do spełnienia

określonego świadczenia (najczęściej wykupu obligacji w danym terminie). Świadczenie to może mieć zarówno charakter pieniężny (wykup obligacji, płacenie odsetek), jak i niepieniężny (prawa do udziału w zyskach emitenta, zamiany obligacji

na akcje, prawo pierwszeństwa do subskrypcji na akcje nowych emisji). Ze względu na podmiot uprawniony do emisji wyróżnia się obligacje:

- skarbowe – emitowane przez Skarb Państwa, obarczone minimalnym ryzykiem,

- komunalne – emitowane przez gminy,

- spółdzielcze – emitowane przez banki spółdzielcze,

- przedsiębiorstw – emitowane przez podmioty prowadzące działalność gospodarczą i mające osobowość prawną,

- instytucji finansowych – emitowane przez banki i towarzystwa ubezpieczeniowe.

Obligacje mogą mieć stałe lub zmienne oprocentowanie (zmienna stopa procentowa). Istnieją również obligacje zero-kuponowe, przy których emitent nie płaci odsetek (nie uiszcza opłat kuponowych), tylko emituje

obligacje po cenie niższej niż cena wykupu. W zależności od sposobu spełnienia głównego świadczenia obligacje mogą być wykupywane jednorazowo – po okresie, na który obligacja została wystawiona (np. rok) – lub przed terminem określonym w

obligacji. Obligacje mogą być również wykupywane ratami, drogą losowania pewnych partii, serii lub w formie renty, kiedy czas wykupu jest nieokreślony, emitent jest zobowiązany do płacenie odsetek.

Poza akcjami i obligacjami do papierów wartościowych należą też listy zastawne. Są one emitowane przez bank i mają zazwyczaj stałe oprocentowanie. List zastawny stwierdza zobowiązanie banku do wypłaty jego okazicielowi w

określonym terminie oznaczonej sumy pieniędzy oraz wypłacenia – w przewidzianych umową terminach i wysokości – odsetek od tej sumy.

Rycina 3.19. Nowi emitenci obligacji notowanych na rynku obligacji Catalyst GPW w Warszawie, w latach 2009–2013.

Domy maklerskie w Polsce

Dzięki postępowi technicznemu dzisiaj właściwie każda osoba może zostać inwestorem na giełdzie papierów wartościowych. Co czwartą złotówką na warszawskiej giełdzie obracają inwestorzy indywidualni. Jeszcze

niedawno, kiedy dostęp do informacji o notowaniach był utrudniony, większość zleceń giełdowych przechodziła przez biura maklerskie i maklerów. Dzisiaj do podjęcia aktywności giełdowej wystarczą komputer z dostępem do internetu,

internetowy rachunek inwestycyjny oraz pewna suma pieniędzy.

Obecnie największą liczbę rachunków inwestycyjnych prowadzą: Biuro Maklerskie Banku BPH, Centralny Dom Maklerski Pekao, DM Penetrator, Dom Maklerski PKO Banku Polskiego, Dom Maklerski Banku Zachodniego WBK, Millenium Dom Maklerski,

Dom Maklerski ING Securities S.A. Wszystkich biur maklerskich Polsce jest około 40. W zależności od potrzeb na giełdzie należy wykupić odpowiedni pakiet, zapewniający nam dostęp do informacji giełdowych. Następnym krokiem jest otwarcie

internetowego rachunku inwestycyjnego w jednym z biur maklerskich. Po otrzymaniu dostępu do konta i stwierdzeniu, że przelane przez nas pieniądze są już na naszym rachunku, możemy dokonywać pierwszych transakcji giełdowych. Sesja na

Giełdzie Papierów Wartościowych w Warszawie trwa od godziny 9.30 do godziny 16.30. W tym czasie możemy wystawiać zlecenia kupna i sprzedaży wybranych przez nas papierów. Papiery wartościowe notowane są w ramach kursu jednolitego z

dwukrotnym określaniem kursu lub w systemie notowań ciągłych, w ramach którego następują ciągłe zmiany cen (kursów), po jakich dochodzi do zawarcia transakcji. Każde zlecenie, zarówno kupna, jak i sprzedaży, musi zawierać ściśle

określone informacje: datę złożenia, rodzaj zlecenia (kupno czy sprzedaż), dane dotyczące składającego zlecenie, nazwę papieru wartościowego, który ma być przedmiotem transakcji, liczbę papierów wartościowych, którą chcemy kupić, cenę,

po której chcemy dokonać transakcji, termin ważności zlecenia oraz dodatkowe warunki wykonania zlecenia. Ponadto w momencie składania zlecenia musimy pamiętać, że na naszym rachunku powinno znajdować się tyle środków, by wystarczyło ich

na pokrycie zlecenia oraz prowizję pobieraną przez biuro maklerskie.

Jak inwestować w akcje, by zyskać, a nie stracić? Całkowitej pewności co do opłacalności wykonanej operacji inwestor nie będzie miał nigdy. Grając na giełdzie, można zarówno wygrać, jak i przegrać. Decydując się na zakup akcji, należy

jednak przede wszystkim pozyskać informacje o spółce, której akcje chce się kupić, i trendach w gospodarce. Kupować można zarówno wtedy, kiedy ceny spadają, jak i wtedy, kiedy ceny rosną. Oto kilka popularnych powiedzeń maklerskich,

obrazujących zasady inwestowania:

- Na giełdzie większość nigdy nie ma racji.

- Trend jest twoim przyjacielem.

- Sell in May and Go Away. (Sprzedaj w maju i odejdź.)

- Keep It Simple Stupid! (KISS; Nie kombinuj!)

- Nie łap spadającego noża.

- Kupuj plotki, sprzedawaj fakty.

|

|

Ciekawostka ze świata |

|

Znany ekonomista Burton Malkiel, orędownik teorii błądzenia losowego w finansach, w swojej książce A random walk down Wall Street napisał: „Ślepa małpa, rzucająca strzałkami w strony finansowej gazety, mogłaby wybrać portfel, który radziłby sobie tak samo dobrze jak ten z pietyzmem wybrany przez ekspertów”. Wyzwanie to podjął „Wall Street Journal”. W październiku 1988 r. po raz pierwszy zaczęto publikować i porównywać z wynikami uzyskanymi przez zawodowców wyniki uzyskane przez dziennikarzy w drodze rzucania przez nich rzutkami do tarczy z nazwami spółek. Do roku 2002 w 61% przypadków górą byli zawodowcy: zarobili 11,0% wobec 4,5% zysków uzyskanych przez rzucających do celu. |

|

|

Warto kliknąć i wiedzieć więcej |

|

[Rynek i inwestycje; http://bossa.pl/edukacja/rynek/] [Jak działa giełda; http://zrozumfinanse.pl/poland/portal/finanse_2128.htm] [Historia GPW; http://www.gpw.pl/historia] [Rynek kapitałowy; http://www.nbportal.pl/pl/commonPages/EconomicsEntryDetails?entryId=117&pageId=608] [Rynek kapitałowy 2012; http://www.finanse.egospodarka.pl/90117,Rynek-kapitalowy-2012,1,63,1.html ] [Inwestowanie giełdowe; http://inwestomierz.pl] |

|

|

W zgodzie z prawem |

|

[Ustawa z dnia 21 lipca 2006 r. o nadzorze nad rynkiem finansowym; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20061571119] [Ustawa z dnia 29 lipca 2005 r. o nadzorze nad rynkiem kapitałowym; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20051831537] [Ustawa z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20051831538] [Ustawa z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu o spółkach; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20051841539] [Ustawa z dnia 27 maja 2004 r. o funduszach inwestycyjnych; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20041461546] [Ustawa z dnia 29 czerwca 1995 r. o obligacjach; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20011201300] [Ustawa z dnia 26 października 2000 r. o giełdach towarowych; http://isap.sejm.gov.pl/DetailsServlet?id=WDU20001031099] |

Ćwiczenia

1. Wymień i scharakteryzuj podmioty rynku kapitałowego.

2. Dlaczego niektóre podmioty gospodarcze decydują się na emisje akcji lub obligacji?

3. Wymień zasady, jakimi należy kierować się w inwestowaniu na giełdzie papierów wartościowych.

4. Jakie czynniki wpływają na poziom indeksu giełdowego?

5. Na podstawie notowań spółki Wawel SA określ, kiedy należało dokonać zakupu, a kiedy – sprzedaży akcji tej spółki. Uzasadnij swoją odpowiedź.