Czy wiesz, jak ubezpieczyć się przez ryzykiem towarzyszącym nam w codziennym życiu? Jak odróżnić ubezpieczenie na życie od ubezpieczenia zdrowotnego i czy można się ubezpieczyć od niezdania matury?

Rodzaje ubezpieczeń

Cały czas jesteśmy narażeni na liczne zdarzenia losowe, które mogą spowodować uszczerbek na naszym zdrowiu lub majątku. W związku z tym jesteśmy skłonni odkładać pieniądze tak, aby móc złagodzić skutki

takich zdarzeń. Istotą ubezpieczeń jest zatem gromadzenie kapitału przeznaczonego na przyszłe wydatki. Ubezpieczenia możemy podzielić na 2 główne grupy:

- ubezpieczenia osobowe,

- ubezpieczenia majątkowe.

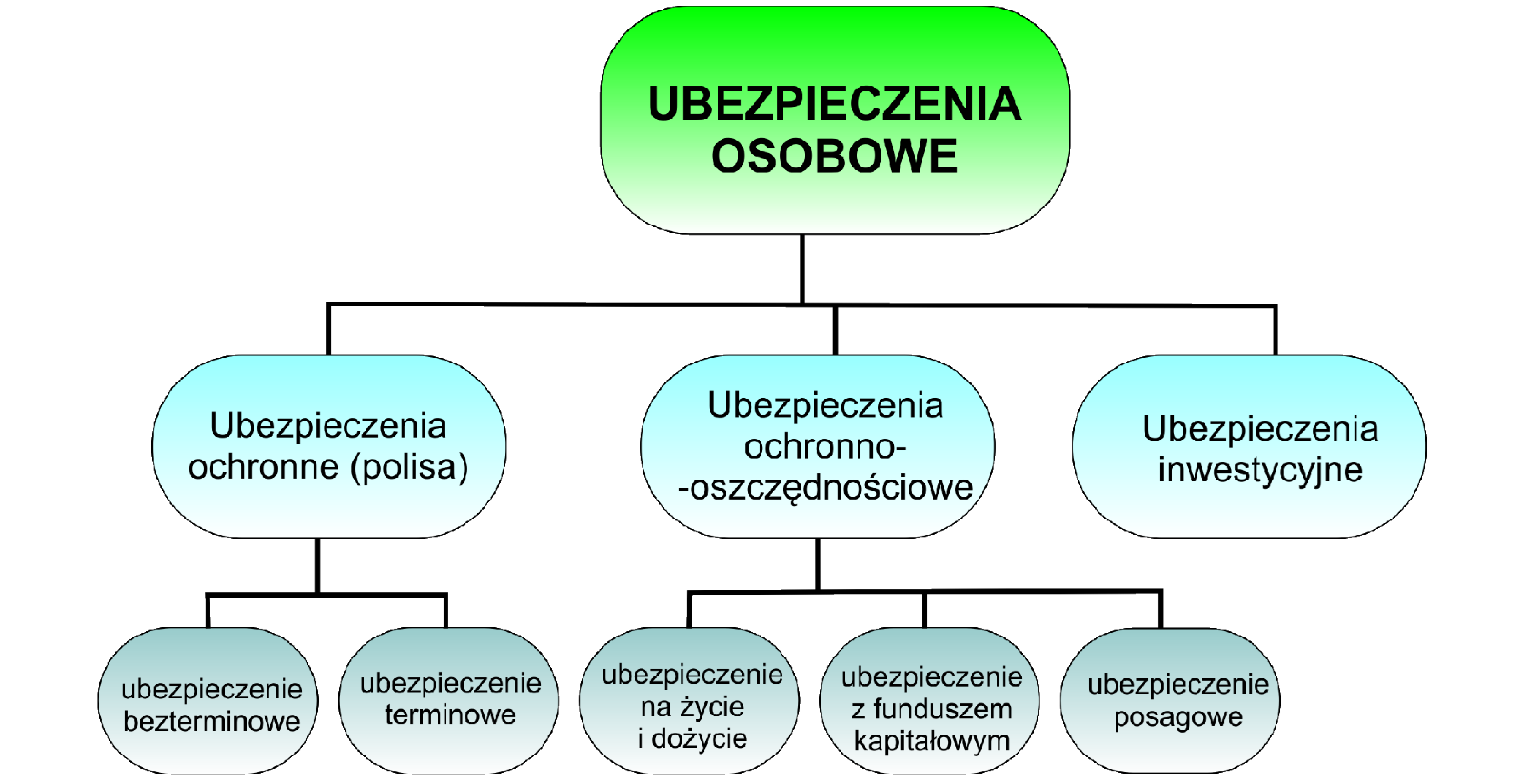

Ubezpieczenia osobowe

Ubezpieczenia osobowe zapewniają pokrycie potrzeb finansowych, które wynikają z określonych zdarzeń w życiu człowieka. Przykładami takich zdarzeń są choroba, kalectwo, osiągnięcie określonego wieku lub

śmierć. Ubezpieczenie osobowe może być też ubezpieczeniem na życie, które w sytuacji śmierci osoby ubezpieczonej gwarantuje pewną kwotę dla najbliższych osób.

Jedną z form ubezpieczeń osobowych są ubezpieczenia ochronno-oszczędnościowe. Są to ubezpieczenia połączone z oszczędzaniem. Ubezpieczenia ochronno-oszczędnościowe dzielimy na:

- kapitałowe – część składki jest ceną udzielanej ochrony, a część jest inwestowana przez towarzystwo w bezpieczne instrumenty rynkowe,

- z funduszem – część składki jest wykorzystywana na zakup jednostek uczestnictwa funduszu inwestycyjnego,

- uniwersalne – poziom ochrony zależy od preferencji i sytuacji materialnej ubezpieczonego,

- posagowe – ich celem jest zapewnienie finansowego wsparcia dzieciom, kiedy wejdą one w dorosłe życie lub w wypadku śmierci opiekuna,

- rentowe – zapewniają one okresowe świadczenie terminowe lub częściej dożywotnie w zamian za jednorazową składkę.

Wymienione wyżej typy ubezpieczeń ochronno-oszczędnościowych zapewniają zawsze wypłatę świadczenia, a ich uzupełnieniem mogą być ubezpieczenia wypadkowe i chorobowe.

Do ubezpieczeń osobowych należą też ubezpieczenia inwestycyjne, których głównym celem jest gromadzenie i pomnażanie oszczędności. Składki przeznaczane są głównie na wykup jednostek uczestnictwa w funduszach kapitałowych zakładu

ubezpieczeń.

Innym specyficznym typem ubezpieczeń osobowych jest polisa ochronna. W zależności od czasu obowiązania polisy wyróżnia się ubezpieczenia terminowe (obejmujące kilka lub kilkanaście lat) albo ubezpieczenia na całe życie. Wypłata

świadczeń następuje jedynie w przypadku śmierci w czasie obowiązywania polisy. Po wygaśnięciu ubezpieczenia klient nie otrzyma żadnej wypłaty.

Rycina 3.23. Rodzaje ubezpieczeń.

|

Dla kogo? |

Cechy oferty ubezpieczeniowej |

|---|---|

|

Dla seniorów |

dla osób między 50. a 75. rokiem życia |

|

stan zdrowia nie ma znaczenia |

|

|

suma ubezpieczenia wynosi od 5 000 zł do 20 000 zł |

|

|

składka miesięczna to nie mniej niż 25 zł |

|

|

ochrona do końca życia (na czas nieokreślony) |

|

|

Dla osób biorących kredyt |

ubezpieczenie dla osób od 18. do 65. roku życia |

|

umowa na czas określony |

|

|

gwarancja spłaty kredytu w razie śmierci lub trwałego inwalidztwa ubezpieczonego |

|

|

minimalna wartość składki – 100 zł |

|

|

Dla osób uprawiających wolny zawód |

stan zdrowia wpływa na warunki umowy tylko w przypadku osób po 61. roku życia |

|

ubezpieczenie dla osób od 18. do 71. roku życia |

|

|

możliwość zmiany terminów opłacania składki w zależności od aktualnej sytuacji finansowej |

|

|

możliwość przejścia na ubezpieczenie bezskładkowe |

|

|

możliwość wzięcia pożyczki pod zastaw polisy |

|

|

możliwość wyboru wariantu ochronnego i inwestycyjnego |

|

|

Dla osób |

ubezpieczenie adresowane do każdego, kto chce zabezpieczyć przyszłość (niekoniecznie swojego) dziecka |

|

zabezpieczenie w przypadku śmierci i inwalidztwa rodzica oraz inwalidztwa dziecka |

|

|

możliwość wypłaty świadczenia w postaci renty |

|

|

możliwość zawarcia umowy dodatkowej i zainwestowania w fundusz posagowy |

|

|

Dla rentierów |

po okresie wpłat ubezpieczony otrzymuje miesięczną, kwartalną, półroczną lub roczną rentę |

|

przeznaczone dla osób od 20. do 75. roku życia |

|

|

zawierana na okres 5, 10, 15 lub 20 lat |

|

|

w przypadku śmierci renta jest wypłacana osobie uposażonej |

Tabela 3.9. Przykłady ofert ubezpieczeniowych.

Ubezpieczenia majątkowe

Ubezpieczenia majątkowe dotyczą mienia lub odpowiedzialności cywilnej. Mają one za zadanie pokrywać straty materialne spowodowane w wyniku szkody. Wyróżnia się 3 podstawowe rodzaje ubezpieczeń

majątkowych:

- ubezpieczenia wypadkowe i chorobowe – obejmują ryzyko wypadku, w tym wypadku przy pracy i choroby zawodowej;

- ubezpieczenia odpowiedzialności cywilnej (OC) – działają wtedy, gdy ubezpieczony wyrządzi innej osobie szkodę i jest zobowiązany do jej naprawienia: świadczenie poszkodowanemu wypłaca wówczas towarzystwo ubezpieczeniowe;

- ubezpieczenia mienia – chronią przed finansowymi skutkami zniszczenia lub utraty majątku (np. pożaru mieszkania czy kradzieży pojazdu).

Zarówno w ubezpieczeniu osobistym, jak i w ubezpieczeniu majątkowym koszt ubezpieczenia zależy od ryzyka zaistnienia danego zdarzenia i oczekiwań co do wielkości wypłaty. Możemy powiedzieć, że im bardziej

prawdopodobne jest wystąpienie zdarzenia i im większe są jego finansowe konsekwencje dla ubezpieczyciela, tym ubezpieczenie przed tym zdarzeniem będzie wyższe.

|

Kryteria |

Ubezpieczenia osobowe |

Ubezpieczenia majątkowe |

|---|---|---|

|

Przedmiot |

Ryzyko osobowe, obejmujące życie, zdrowie i zdolność do pracy ubezpieczonego (dobra osobiste, prawa majątkowe). |

Ryzyko majątkowe, obejmujące prawa i obowiązki majątkowe osoby ubezpieczonej. |

|

Podmiot |

Osoby fizyczne. |

Osoby fizyczne i prawne. |

|

Szkoda |

Ma charakter niewymierny w pieniądzu. |

Ma charakter wymierny w pieniądzu. |

|

Suma ubezpieczenia |

Swobodnie ustalona przez strony umowy. |

Ustalona na podstawie wartości przedmiotu ubezpieczenia. |

|

Charakter zobowiązania |

Świadczenie. |

Odszkodowanie. |

|

Czas |

Zazwyczaj długookresowe (powyżej 1 roku). |

Wyłącznie krótkoterminowe (do 1 roku). |

Tabela 3.10. Porównanie ubezpieczenia osobowego z ubezpieczeniem majątkowym.

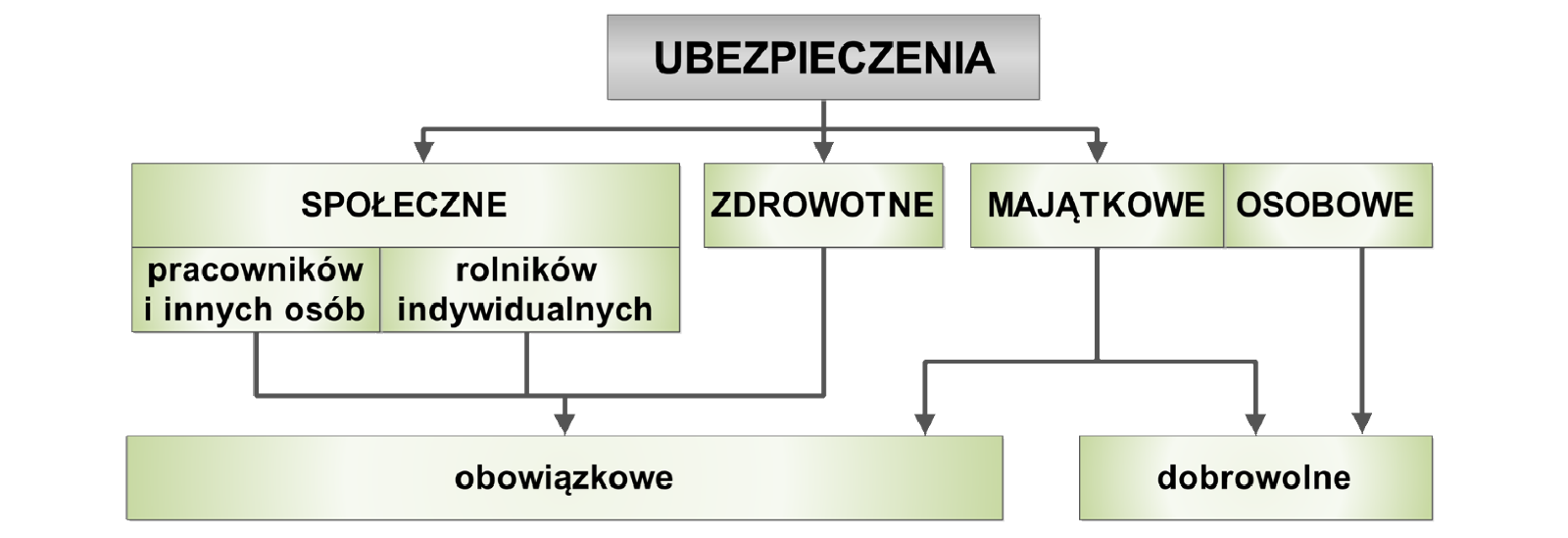

Ubezpieczenia obowiązkowe

Niektóre rodzaje ubezpieczeń są obowiązkowe, tzn. istnieje wymóg ich wykupienia przez dane osoby. Do najpopularniejszych ubezpieczeń obowiązkowych zaliczamy:

- ubezpieczenie odpowiedzialności cywilnej (OC) dla posiadacza pojazdu mechanicznego za szkody powstałe w związku z ruchem tego pojazdu,

- ubezpieczenie budynków wchodzących w skład gospodarstwa rolnego od ognia i innych zdarzeń losowych,

- ubezpieczenie odpowiedzialności cywilnej rolników z tytułu prowadzenia gospodarstwa rolnego.

Z uwagi na zróżnicowanie przymusu ubezpieczenia można też wyodrębnić:

- ubezpieczenia powszechne – OC kierowców, OC rolników, OC budynków; ich warunki regulują przepisy prawne. Za naruszenie nakazu zawarcia ubezpieczenia grozi sankcja finansowa, niezwalniająca z obowiązku

ubezpieczenia.

- ubezpieczenia szczególne – dotyczą określonych grup zawodowych (np. brokerów, biegłych rewidentów, lekarzy), dla których szczególne warunki ubezpieczenia regulują odnośne przepisy prawne. Brak ubezpieczenia nie pociąga

za sobą sankcji karnych, lecz sankcje administracyjne (np. utratę uprawnień do wykonywania zawodu).

Rycina 3.24. Rodzaje ubezpieczeń.

Co można ubezpieczyć?

To, co ubezpieczymy, zależy od tego, czy myślimy o ubezpieczeniu osobowym, czy – o majątkowym. Pod względem ubezpieczeń osobowych teoretycznie można ubezpieczyć wszystko. Znani aktorzy ubezpieczają swoje

atuty fizyczne, np. głos, piersi, włosy, a sportowcy np. rękę czy nogi. Przy ubezpieczeniach majątkowych możemy już również ubezpieczyć bardzo dużo rzeczy. Można ubezpieczyć dzieła sztuki, sprzęt muzyczny lub komputery. Przy

ubezpieczeniu od następstw nieszczęśliwych wypadków [Ubezpieczenie od następstw nieszczęśliwych wypadków należy do grupy ubezpieczeń osobowych, w których ochroną objęte jest życie lub zdrowie człowieka. Nie są one jednak ubezpieczeniami

na życie.] (NNW) istnieje możliwość ubezpieczenia się od np. szkód spowodowanych przez ciało niebieskie, mole czy, teoretycznie, od „nieszczęśliwych wypadków edukacyjnych”. Jednakże wszystkie te kwestie zależą od towarzystwa

ubezpieczeniowego.

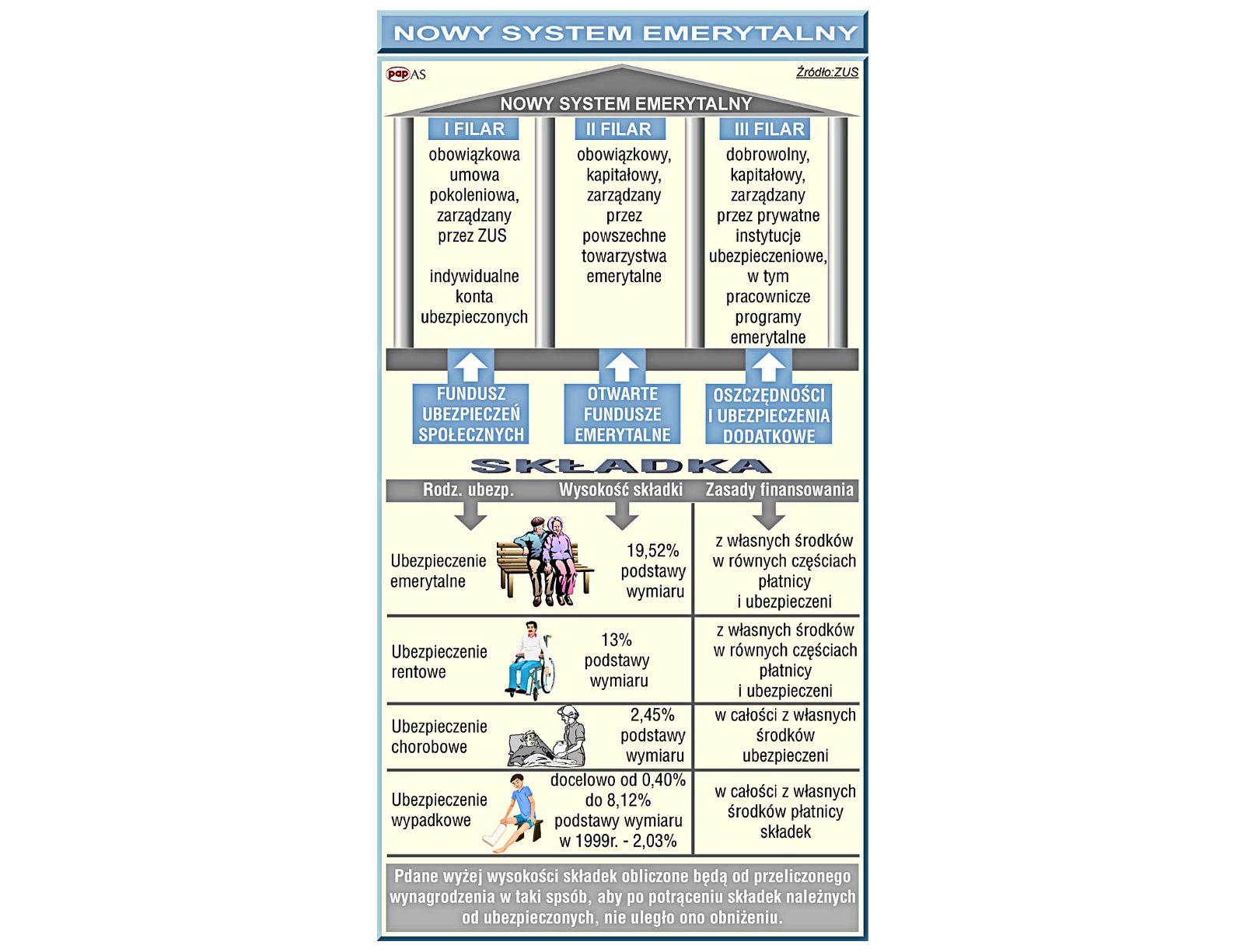

Ubezpieczenia społeczne i emerytalne

Ubezpieczenia są podstawowym instrumentem polityki socjalnej państwa. Ubezpieczenia społeczne opłacane są w formie składek przez pracodawcę danej osoby, przez odprowadzanie pewnej części jej dochodu do

Zakładu Ubezpieczeń Społecznych (ZUS-u). Ubezpieczenia te dzielimy na emerytalne i rentowe (dla inwalidów, sierot, wdów i wdowców). Inne ubezpieczenia społeczne to ubezpieczenia chorobowe, wypłacane w razie chorób

lub urlopu macierzyńskiego. Istnieją również ubezpieczenia wypadkowe obejmujące wypadek w pracy i chorobę zawodową.

Spośród wszystkich ubezpieczeń społecznych współcześnie w Polsce największe kontrowersje wzbudza ubezpieczenie emerytalne. Jest to obowiązkowe ubezpieczenie na wypadek niezdolności do pracy z powodu

starości. Osoby, które opłacają składkę, zapewniają sobie dochód w momencie zaprzestania pracy zawodowej po osiągnięciu wieku emerytalnego. Od 1 stycznia 2009 r. rozpoczęto wypłatę pierwszych emerytur wg nowego systemu emerytalnego,

gdzie wysokość emerytury jest uzależniona od kwoty składek wpłaconych przez ubezpieczonego. W tzw. starym systemie emerytura zależała wyłącznie od stażu pracy oraz wskaźników przyjętych przez rząd. Stary system opierał się w całości na

umowie międzypokoleniowej – emerytury były finansowane ze składek wpłacanych przez osoby aktualnie pracujące. Jednak liczba Polaków w wieku produkcyjnym (opłacających składki emerytalne) wciąż maleje, natomiast zwiększa się liczba

osób uprawnionych do otrzymywania świadczeń emerytalnych. Proces ten, zwany starzeniem się społeczeństw, wymusił przeprowadzenie reform systemu. Współcześnie emerytura w tym systemie jest finansowana z dwóch źródeł, tzn.

ze środków gromadzonych w Zakładzie Ubezpieczeń Społecznych i w otwartych funduszach emerytalnych (OFE). Wiek emerytalny w Polsce wynosi obecnie 60 lat dla kobiet i 65 lat dla mężczyzn, ale docelowo zostanie wydłużony do 67. roku życia

zarówno dla kobiet, jak i dla mężczyzn. Wysokość emerytury zostanie wyliczona przez podzielenie sumy wszystkich zwaloryzowanych składek przez liczbę miesięcy, która statystycznie została nam do końca życia od momentu przejścia na

emeryturę (według Głównego Urzędu Statystycznego przeciętna długość życia po osiągnięciu wieku emerytalnego dla kobiet wynosi 20,8 lat, a dla mężczyzn – 13,3 lat).

Polski system emerytalny złożony jest z trzech filarów. Pierwszy filar emerytury, to emerytura Zakładu Ubezpieczeń Społecznych. Drugi filar emerytury to otwarte fundusze emerytalne. Każda osoba podejmująca pierwszą pracę

zawiera umowę z jednym z funduszy emerytalnych. Składki z OFE inwestowane są w różne instrumenty rynku finansowego, np. obligacje lub akcje. Trzeci filar jest dobrowolny. Związany jest on z faktem, że emerytura z dwóch filarów

będzie niższa niż świadczenia wypłacane do tej pory przez ZUS i stanowić będzie w najlepszym scenariuszu ok. 50% wysokości zarobków. Zatem osoby chcące zachować po przejściu na emeryturę dotychczasowy poziom życia powinny zdecydować się

na którąś z ofert inwestycyjnych, np. fundusz inwestycyjny, pracowniczy program emerytalny, grupowe ubezpieczenie na życie, oszczędności gromadzone i inwestowane przez towarzystwo funduszy inwestycyjnych.

Rycina 3.25. Fundusz emerytalny w Polsce.

|

|

Ciekawostka ze świata |

|

Jednym z najstarszych na świecie rynków ubezpieczeniowych jest Lloyd’s of London, który oferuje wiele różnorodnych produktów ubezpieczeniowych. Ubezpieczano na nim m.in. nogi Freda Astaire’a i Betty Grable, ręce gitarzysty Rolling Stones, Keitha Richardsa, pośladki Jennifer Lopez czy też kubki smakowe znanych restauratorów. Poruszenie wywołała jednak informacja o ubezpieczeniu włosów na klatce piersiowej znanego piosenkarza i aktora. W Stanach Zjednaczanych Ameryki Północnej popularnością cieszą się ubezpieczenia na wypadek porwania przez kosmitów (ok. 2000 sztuk rocznie). Oferowane są również polisy od stresu wywołanego klęską ulubionej drużyny piłkarskiej podczas Mistrzostwach Świata. |

|

|

Warto kliknąć i wiedzieć więcej |

|

[Vademecum ubezpieczeń; http://www.piu.org.pl/vademecum-ubezpieczen] [ABC ubezpieczeń – rodzaje i charakterystyka ubezpieczeń; http://www.nbportal.pl/pl/np/porady/poradniki/ubezpieczenia/abc-ubezpieczen-rodzaje-charakterystyka] [Ubezpieczenia turystyczne; http://www.rzu.gov.pl/porady-sezonowe/Ubezpieczenia_turystyczne__20788] [Ubezpieczenie za granicą; http://www.ubezpieczenie-za-granica.pl/] [System emerytalny; http://www.mpips.gov.pl/ubezpieczenia-spoleczne/ubezpieczenie-emerytalne/system- emerytalny/] [Kalkulator ubezpieczeniowy; http://ubezpieczenia-kalkulator.pl/] [Ubezpieczenia od utraty pracy; http://serwis- inwestora.pl/ubezpieczenia/ubezpieczenia-od-utraty-pracy-zanim-podpiszesz-umowe–sprawdz-na-co-zwrocic-uwage] |

|

|

W zgodzie z prawem |

|

[Ustawa z dnia 22 maja 2003 r. o działalności ubezpieczeniowej (DzU 2003 nr 124, poz. 1151); http://isap.sejm.gov.pl/DetailsServlet? id=WDU20031241151] [Ustawa z dnia 22 maja 2003 r. o ubezpieczeniach obowiązkowych (DzU 2003 nr 124, poz. 1152); http://isap.sejm.gov.pl/DetailsServlet? id=WDU20031241152] |

Ćwiczenia

1. Wymień i scharakteryzuj rodzaje ubezpieczeń.

2. Podaj argumenty przemawiające za tym, że powinniśmy się ubezpieczać.

3. Scharakteryzuj system emerytalny w Polsce.