Na poprzedniej lekcji była mowa o usługach związanych z deponowaniem pieniędzy w banku. Teraz dowiesz się, na jakich zasadach bank oddaje pieniądze do dyspozycji swoim klientom.

Czym jest kredyt?

Jedną z podstawowych usług świadczonych przez banki jest udzielanie kredytów dla osób i firm. Można powiedzieć, że bank, udzielając kredytu, sprzedaje nam pieniądze, na które zgłaszamy popyt. Kredyt

otrzymujemy na podstawie umowy, którą zawieramy z bankiem. Według Prawa bankowego (art. 69. Umowa kredytu) „przez umowę kredytu bank zobowiązuje się oddać do dyspozycji kredytobiorcy na czas oznaczony w umowie kwotę środków

pieniężnych z przeznaczeniem na ustalony cel, a kredytobiorca zobowiązuje się do korzystania z niej na warunkach określonych w umowie, zwrotu kwoty wykorzystanego kredytu wraz z odsetkami w oznaczonych terminach spłaty oraz zapłaty

prowizji od udzielonego kredytu”.

Istotą kredytu jest zatem:

- zwrotność – obowiązek zwrotu kredytu w ustalonym terminie,

- pieniężny charakter – bank oddaje nam do dyspozycji określoną kwotę pieniędzy,

- celowość – kredyt musi być przeznaczony na cel zaakceptowany przez bank; zmiana celu wykorzystania kredytu wiąże się z wypowiedzeniem przez bank umowy kredytowej,

- odpłatność – w formie odsetek bankowych naliczanych wg stopy procentowej, powiększonej o prowizje i opłaty.

Niektóre banki oferują tzw. kredyty 0%. Polegają one na tym, że otrzymujemy od banku pieniądze, za które nie musimy zapłacić odsetek. Jednak w tym przypadku koszt kredytu jest zazwyczaj wliczony w cenę sprzedawanego w ten sposób

towaru lub usługi (jest to różnica pomiędzy ceną w gotówce a ceną w ratach kredytu). Istnieją również banki, które są powiązane ze sprzedawcami, np. samochodów. Koszt kredytu zaciągniętego w takim banku na kupno samochodu jest poniekąd

pokrywany przez dochody firmy sprzedającej samochód (np. kredytowa sprzedaż samochodów).

Umowa o kredyt powinna być zawarta na piśmie i powinna określać:

- strony umowy, kwotę i walutę kredytu,

- cel, na który kredyt został udzielony,

- zasady i termin spłaty kredytu,

- oprocentowanie kredytu i warunki jego zmiany, RRSO (ang. annual percentage rate – roczna rzeczywista stopa oprocentowania. Jest to wskaźnik pokazujący relację między kwotą pieniężną, którą otrzymujemy, zaciągając kredyt, a

kosztami całkowitym kosztem kredytu),

- sposób zabezpieczenia spłaty kredytu (np. pod zastaw mieszkania),

- wysokość prowizji, jeśli umowa ją przewiduje,

- warunki dokonywania zmian i rozwiązania umowy, wcześniejszej spłaty kredytu,

- termin i sposób pozostawienia do dyspozycji kredytobiorcy pieniędzy,

- zwrot składki za ubezpieczenie w przypadku wcześniejszej spłaty kredytu,

- zapisy dotyczące windykacji należności (np. kto ponosi koszty windykacji: kredytobiorca czy kredytodawca).

Podpisując umowę o kredyt, należy się zatem dobrze zastanowić, czy nas na niego stać (jaka ma być kwota kredytu) i czy jesteśmy w stanie spłacić go w określonym czasie. Bank również jest zobowiązany do określenia naszej

zdolności kredytowej. Jest to zdolność do spłaty zaciągniętego kredytu wraz z odsetkami w terminach określonych w umowie. Dlatego kredytobiorca na żądanie banku musi złożyć dokumenty i dostarczyć informacje niezbędne do

dokonania oceny tej zdolności (jest to tzw. ankieta kredytowa). Ponadto zobowiązany jest umożliwić podejmowanie przez bank czynności związanych z oceną jego sytuacji finansowej i gospodarczej oraz kontrolę wykorzystania i spłaty

kredytu.

Rodzaje kredytów

Ze względu na przeznaczenie kredyty dzielimy na:

- inwestycyjne – przeznaczone głównie dla sektora gospodarczego,

- konsumpcyjne (operacyjne) – zaspokajające potrzeby osób fizycznych,

- mieszkaniowe.

Ponadto kredyty dzielimy ze względu na czas na:

- krótkoterminowe (do 1 roku),

- średnioterminowe (do 5 lat),

- długoterminowe (powyżej 5 lat).

Im dłuższy czas wybierzemy na spłatę kredytu, tym kredyt będzie droższy. Jednak będziemy spłacać niższe raty, czyli zwiększy się nasza zdolność kredytowa.

Ze względu na walutę, w której jest zaciągany kredyt, wyróżnia się:

- kredyty złotówkowe,

- kredyty walutowe.

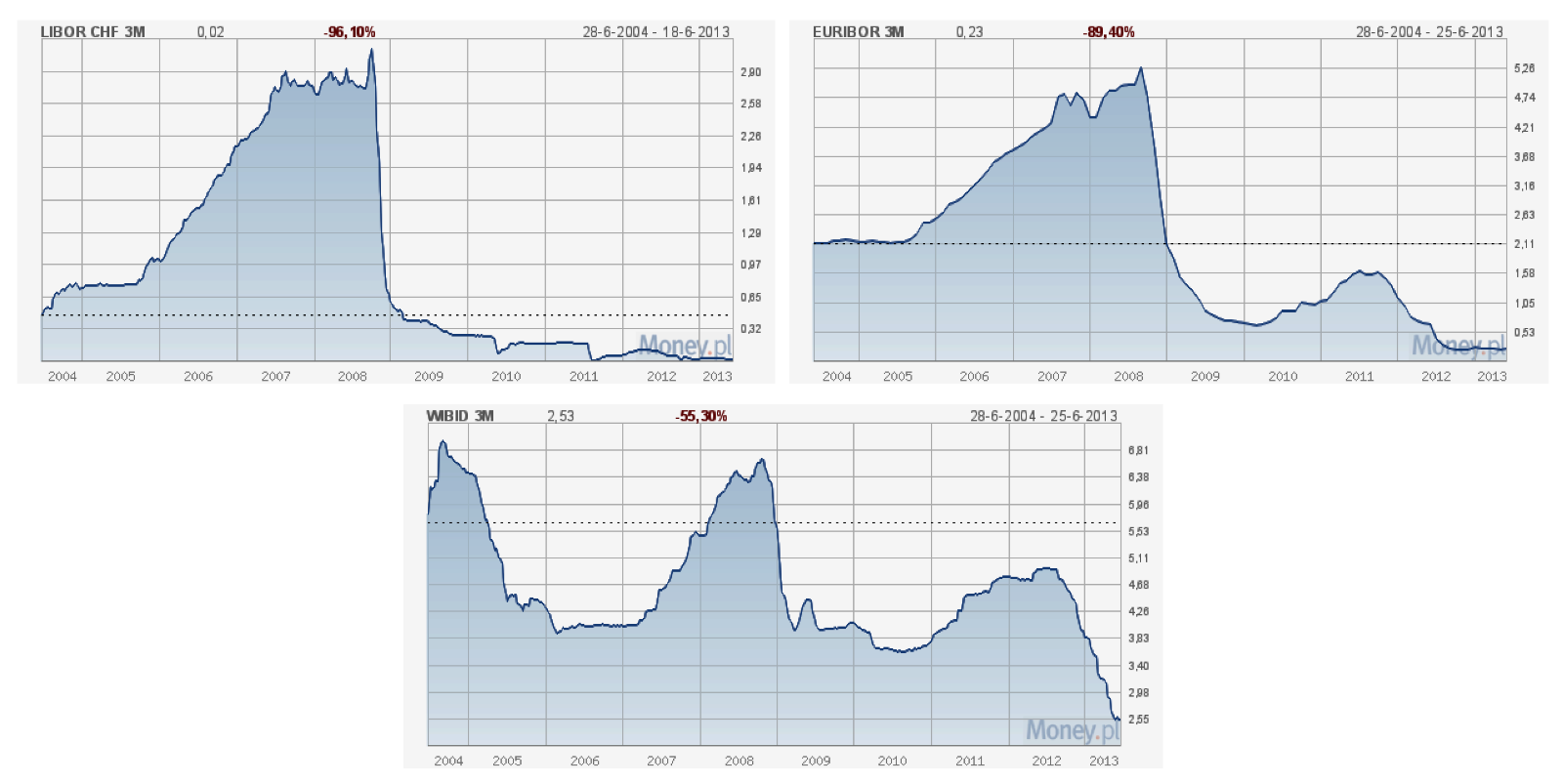

Kredyty zaciągane w złotówkach są droższe od kredytów walutowych, ale zależą wyłącznie od poziomu rynkowych stóp procentowych, co powoduje brak ryzyka związanego z kursem walutowym. Natomiast spośród kredytów walutowych najczęściej

spotykane są kredyty w dolarach (najtańsze), frankach szwajcarskich (najbardziej stabilne) lub euro (gwarantujące znaczny spadek po wejściu Polski do strefy euro). Jeżeli wybierzemy kredyt walutowy, możemy liczyć na potencjalne

oszczędności związane z oprocentowaniem. Z drugiej strony musimy pamiętać, że inny poziom rynkowych stóp procentowych obowiązuje w Polsce, inny – w Wielkiej Brytanii, jeszcze inny w strefie euro czy Stanach Zjednoczonych. Na przykład w

Polsce obowiązuje WIBOR [WIBOR – ang. Warsaw Interbank Offered Rate – jest to stopa oprocentowania kredytów na polskim rynku międzybankowym], w Wielkiej Brytanii – LIBOR [LIBOR – ang. London

Interbank Offered Rate – jest to stopa oprocentowania kredytów na rynku międzybankowym w Londynie], a w strefie euro – EURIBOR [EURIBOR (ang. Euro Interbank Offered Rate) jest to stopa

oprocentowania kredytów w strefie euro ustalana przez FBE – Federation Bancaire de L’Union Europeenne w Brukseli.]. Ponadto z kredytem walutowym wiąże się ryzyko walutowe, gdyż notowania poszczególnych walut (czyli cena ich kupna i

sprzedaży) zmieniają się codziennie, co stanowi dodatkowe ryzyko (np. wzrostu ceny danej waluty), ale i potencjalny zysk przy spadku ceny.

Rycina 3.11. Wielkość trzymiesięcznych stóp procentowych (LIBOR, EURIBOR, WIBOR) latach 2004–2013.

Koszty kredytu

Cena kredytu zależy od wielu czynników. Do najważniejszych z nich należą: wysokość rynkowych stóp procentowych i kosztów rezerw obowiązkowych (określone przez bank centralny), rozmiar ryzyka kredytowego

(określony przez bank), kwota kredytu, okres, na jaki kredyt został udzielony, częstotliwość spłaty odsetek oraz koszty poniesione przez bank. Ponadto koszt kredytu będzie różny w zależności od tego, jaki wybierzemy sposób naliczania

odsetek.

Istnieją dwa podstawowe sposoby naliczania odsetek:

- odsetki proste – naliczone od pierwotnej kwoty kredytu,

- odsetki składane – sposób stosowany, gdy po umownym okresie naliczone odsetki dolicza się do kapitału, po kolejnym okresie odsetki obliczane są od ich łącznej kwoty.

Koszty kredytu zależą też od wybranej stopy oprocentowania. Możemy zdecydować się na zmienną stopę oprocentowania, gdzie oprocentowanie jest uzależnione od aktualnej sytuacji rynkowej. Oprocentowanie zmienia się wraz ze zmianą

stóp procentowych NBP oraz uzależnionych od nich rynkowych stóp procentowych. W czasie gorszej sytuacji gospodarczej zapłacimy przeważnie mniej, podczas gdy w czasie dużych wzrostów nasza rata wzrośnie. Istnieje też stała stopa

oprocentowania, która gwarantuje nam stabilne obciążenie domowego budżetu. Może ona jednak przyczynić się do znacznych strat w związku ze zmianą sytuacji rynkowej, ponieważ gdy zawiera się umowę na 20–30 lat, bardzo trudno

przewidzieć zachowanie rynku w przyszłości.

Dla zilustrowania powyższych zależności przyjmijmy, że w lipcu 2008 r. zaciągnęliśmy kredyt o wartości 200 tys. zł na 30 lat o stałej stopie procentowej, np. w euro. Rynkowa stopa procentowa wynosiła 4,13%, co przy stałej marży na

poziomie 2% daje nam ratę kredytu ok. 1 400 zł. W 2012 r. EURIBOR spadł do wysokości ok. 0,7%, co w przypadku zmiennej stopy procentowej oznaczałoby spadek miesięcznej raty związanej z obsługą długu do poziomu ok. 950 zł. Różnica wynosi

ponad 500 zł. Trzeba jednak pamiętać, że mechanizm ten działa w obie strony. Dlatego banki w czasie gorszej sytuacji gospodarczej bardzo niechętnie udzielają kredytów o stałej stopie procentowej.

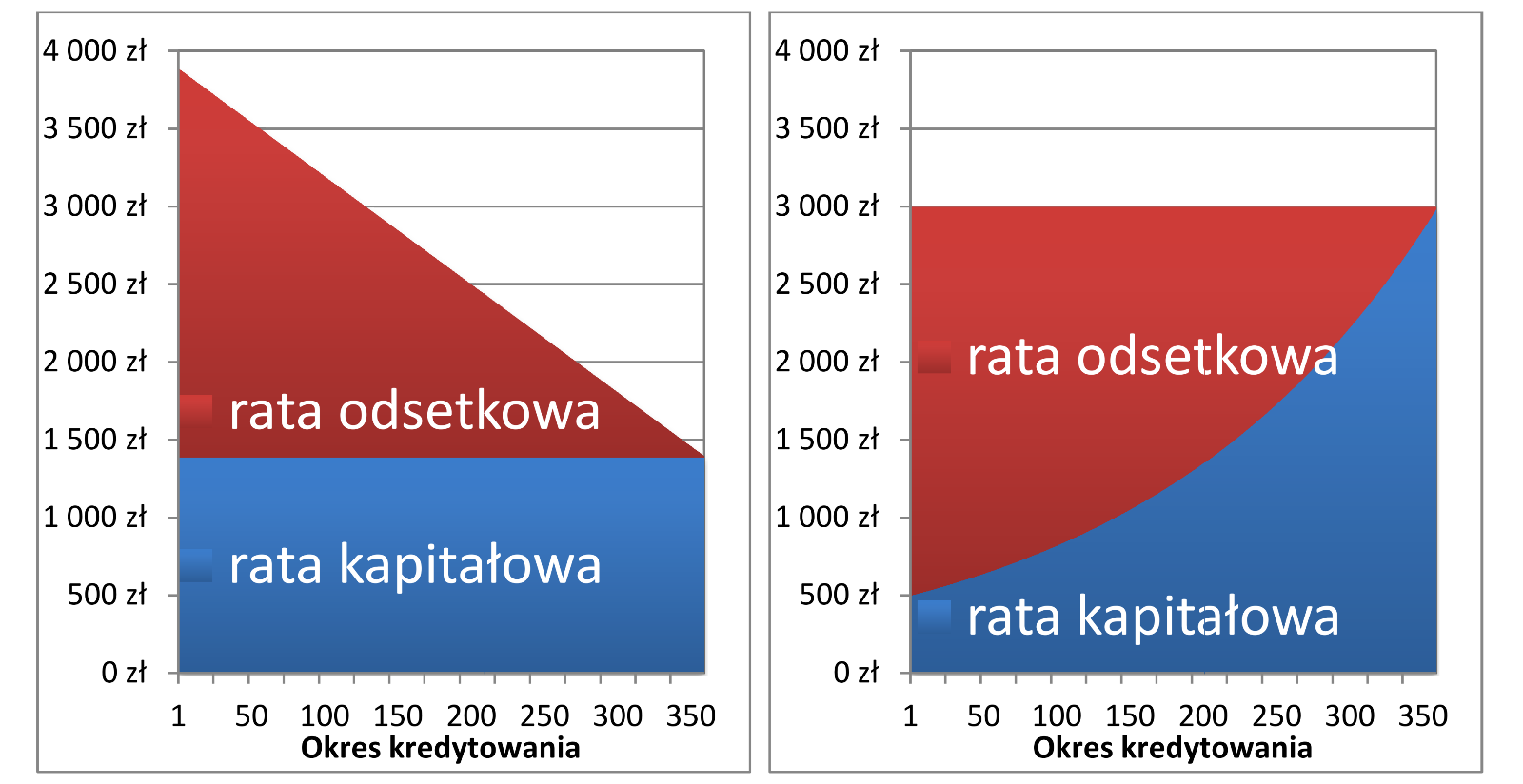

Zaciągając kredyt, możemy również zdecydować się na malejące lub stałe raty kapitałowo-

-odsetkowe. W ramach spłaty malejących rat kredytu znajdują się równe raty kapitału (uzyskane przez podzielenie kwoty

udzielonego kredytu przez liczbę rat określonych przez klienta) oraz malejące odsetki, naliczane od aktualnej kwoty zadłużenia. Przy ratach stałych maleje rata odsetkowa, natomiast rośnie rata kapitałowa, co daje raty na tym samym

poziomie przez cały okres spłaty kredytu.

Rycina 3.12. Raty malejące i stałe.

Najważniejszym czynnikiem wpływającym na koszt kredytu jest okres, na który zaciągamy kredyt. Jak już wiesz, im dłuższy czas, na który dostajemy od banku pieniądze, tym wyższa jest ich cena. Kredyt spłaca się jednak w niższych

ratach. Można to zilustrować przykładem kredytu na kwotę 200 tys. zł przy stałym oprocentowaniu 6% i stałych ratach odsetkowych na poziomie 1000 zł. Jeżeli zaciągniemy kredyt na:

- 10 lat, odsetki wyniosą 66 tys. zł (pierwsza rata 2220 zł, z czego 1000 zł stanowią odsetki),

- 20 lat, koszt odsetek wzrośnie do 143 tys. zł (pierwsza rata 1432 zł – 1000 zł odsetki),

- 30 lat (najczęściej wybierany czas spłaty kredytów mieszkaniowych), koszt odsetek wzrośnie do 231 tys. zł (pierwsza rata 1220 zł – 1000 zł odsetki),

- 50 lat i dłużej, wzrost kosztu odsetkowego dojdzie do 430 tys. zł (pierwsza rata 1050 zł – 1000 zł odsetki).

Innymi kosztami kredytu są jego zabezpieczenie i ubezpieczenie. O wysokości zabezpieczenia kredytu decydują: termin i sposób spłaty, znajomość kredytobiorcy i jego rzetelność (weryfikowana przez Biuro Informacji

Kredytowej – BIK [Biuro Informacji Kredytowej to instytucja, której zadaniem jest gromadzenie i udostępnianie danych dotyczących historii kredytowej klientów banków.]) oraz sytuacja ekonomiczno-finansowa kredytobiorcy. Innymi czynnikami

są cechy danego zabezpieczenia kredytu (np. jego wartość), nakład pracy kredytodawcy oraz inne zobowiązania finansowe kredytobiorcy. Zabezpieczenia stanowią:

- zabezpieczenia osobiste – poręczenia wg prawa cywilnego (solidarne, terminowe), weksel

in blanco, gwarancja bankowa (list gwarancyjny – zabezpieczenie), pełnomocnictwo (np. do rachunku) oraz ubezpieczeniekredytu;

- zabezpieczenia rzeczowe – np. kaucja, blokada środków na rachunku bankowym oraz hipoteka (wpis w księdze wieczystej, wycena).

Wysokość ubezpieczenia kredytu zależy od kosztu kredytu, zakresu ubezpieczeń (i związanego z nim wyłączenia oraz definicji zdarzeń) i przysługujących świadczeń. Koszt ubezpieczenia to miesięczna procentowa stawka liczona od

kwoty kredytu (0,05–0,7%). Zakres ubezpieczenia kredytu znacznie się różni zależnie od banków. Najczęściej spotykamy się z ubezpieczeniem na życie, na wypadek niezdolności do pracy lub utraty pracy. Oczywiście im szerszy zakres

ubezpieczenia, tym wyższa za niego opłata.

Ryzyko kredytowe

Ryzyko kredytowe ponosi zarówno bank, oddając nam do dyspozycji pieniądze, jak i klienci banku, którzy zobowiązują się oddać otrzymaną kwotę wraz z odsetkami w określonym czasie. Aby ograniczyć koszty, a co

za tym idzie – ryzyko – należy po pierwsze dokonać szczegółowej analizy naszych możliwości finansowych, przyjmując najmniej optymistyczne założenia (np. wzrost kosztów życia). Szczególnie jest to ważne w wypadku kredytów

długoterminowych, np. hipotecznych [odsyłacz do 3.3]. Następnie trzeba szczegółowo zapoznać się z treścią umowy, m.in. oprocentowaniem kredytu oraz innymi opłatami, które często nie są zawarte w umowie wprost, lecz np. są zawarte

w osobnej tabeli opłat i prowizji. Innym ważnym dokumentem jest regulamin udzielania kredytów.

Poza kosztem kredytu w celu oszacowania ryzyka należy postawić następujące pytania: Ile muszę mieć swoich pieniędzy (tzw. wkładu własnego [Wkład własny to wymagany przez banki wkład pieniężny, wynoszący ok. 20%

wartości nieruchomości.]), żeby otrzymać kredyt hipoteczny? Jak długo będę czekać na kredyt? Jakie są warunki wcześniejszej spłaty kredytu? Jakie dokumenty będą wymagane? Jakie cele mogę sfinansować?

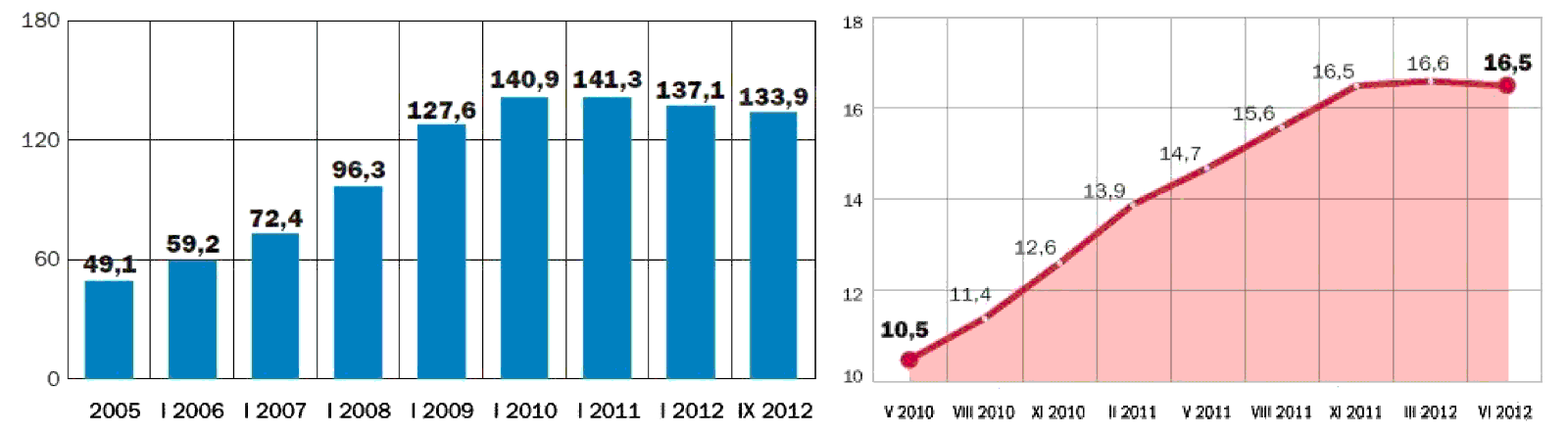

Doświadczenia związane z ostatnim światowym kryzysem finansowanym pokazały, że nieprzemyślane decyzje zarówno instytucji kredytowych, jak i kredytobiorców mogą doprowadzić do bankructwa jednych i drugich.

Rycina 3.13. Wielkość zadłużenia (w mld zł) Polaków w latach 2005–2012. Średnie zadłużenie (w tys. zł) Polaków w latach 2010–2012.

|

|

Ciekawostka z Polski |

|

Zdolność kredytowa i nasza wiarygodność jako dłużnika to dwa najważniejsze parametry, które banki biorą pod uwagę przy podejmowaniu decyzji o przyznaniu kredytu. Są to jedyne parametry w procesie udzielania kredytu, na które mamy realny wpływ. O ile zdolność kredytową każdy bank ocenia samodzielnie (i poszczególne banki zasadniczo się różnią pod względem oceny naszych zarobków i kosztów), o tyle nasza wiarygodność jako dłużnika weryfikowana jest przez banki w Biurze Informacji Kredytowej (BIK). Nasza wiarygodność opiera się głównie na trzech kryteriach. Są to: terminowość spłacania zobowiązań, skłonność do zadłużania się oraz przekraczanie limitów debetowych na kontach i kartach kredytowych. Dlatego z jednej strony bardzo dobrze jest, abyśmy zaciągali kredyty i je spłacali, natomiast z drugiej, aby nasza skłonność do zadłużania się nie była za duża. Natomiast banki, aby ocenić naszą zdolność kredytową, wykorzystują system scoringowy, oceniając m.in. cechy osobowe kredytobiorcy (wiek, stan cywilny, status majątkowy, wykształcenie, staż pracy, wykonywany zawód), a także źródło uzyskiwanych zarobków. Według analityków współcześnie największe szanse na uzyskanie kredytu ma trzydziestoletni żonaty mężczyzna z jednym dzieckiem, mieszkający w stolicy lub ewentualnie w jednym z miast wojewódzkich. Powinien on pracować w dużej międzynarodowej korporacji, mieć umowę na czas nieokreślony, podobnie jak jego żona. Ponadto mężczyzna ten powinien korzystać wcześniej z małych kredytów konsumpcyjnych i terminowo regulować zobowiązania kredytowe. Jak widać z podanego przykładu, w dalszym ciągu większym zaufaniem w polskim społeczeństwie cieszą się mężczyźni, pomimo że z badań analityków wynika, że to kobiety lepiej zarządzają finansami w firmach i w domu. |

|

|

Warto kliknąć i wiedzieć więcej |

|

[Podstawowe stopy procentowe NBP; http://www.nbp.pl/home.aspx?f=/dzienne/stopy.htm] [Depozyty; http://www.money.pl/pieniadze/depozyty/zlotowe/] [Kalkulator kredytowy; http://www.kalkulator.pl/] [Informacje o kredytach, pożyczkach i lokatach; http://www.uokik.gov.pl/faq_kredyty_pozyczki_lokaty.php] [Artykuł pt. Raty stałe czy malejące?; http://www.skef.pl/raty- stale-czy-malejace/] [Artykuł pt. Koszty kredytu; http://www.skef.pl/koszty-kredytu/] |

|

|

W zgodzie z prawem |

|

[Ustawa z dnia 12 maja 2011 r. o kredycie konsumenckim (DzU 2011 nr 126, poz. 715); http://isap.sejm.gov.pl/DetailsServlet? id=WDU20111260715] |

Ćwiczenia

1. Wymień czynniki wpływające na wielkość kosztów kredytu.

2. Wymień rodzaje kredytów.

3. Określ, na co należy zwrócić uwagę przy wyborze kredytu.

4. Na podstawie wykresów zawartych w tekście określ, w których okresach należało zdecydować się na stałe oprocentowanie kredytu, a w których – na zmienne oprocentowanie, a także w jakiej walucie

kredyt ten powinien być zaciągnięty.