Każdy przedsiębiorca osiąga pewien przychód, ale jednocześnie ponosi określone koszty. Musi też płacić podatki i odprowadzać składki na ubezpieczenia społeczne. Do sprawnego wywiązywania się z tych

obowiązków konieczne jest prowadzenie określonych rodzajów ewidencji.

Rachunkowość

Rachunkowość to rodzaj systemu ewidencyjnego. Polega ona na zbieraniu, klasyfikowaniu, prezentowaniu i interpretowaniu danych finansowych dotyczących działalności gospodarczej danej jednostki.

Rachunkowość dostarcza informacji o kondycji finansowej danego przedsiębiorstwa – pozwala na ustalenie jego wyniku finansowego, a jednocześnie jest konieczna do wywiązywania się przez przedsiębiorcę z obowiązków nałożonych na niego przez

państwo: odprowadzania podatków, ewidencjonowania sprzedaży opodatkowanej podatkiem VAT itp. Z tych powodów prowadzenie rachunkowości jest obowiązkowe i regulowane przez przepisy prawa. Podstawowym aktem prawnym normującym

zasady prowadzenia rachunkowości w Polsce jest Ustawa z dnia 29 września 2004 roku o rachunkowości.

Zasady prowadzenia rachunkowości i jej rodzaje

Jednym z najważniejszych elementów rachunkowości jest prowadzenie ksiąg rachunkowych, w których przedsiębiorca ujmuje zapisy księgowe. Z tych powodów w Ustawie o rachunkowości zostały określane

szczegółowe zasady prowadzenia ksiąg rachunkowych, którymi są:

- zasada rzetelności – księgi rachunkowe muszą być zgodne ze stanem faktycznym,

- zasada bezbłędności – zapisy w księgach rachunkowych muszą być poprawne i bezbłędne,

- zasada sprawdzalności – księgi muszą być tak prowadzone, aby możliwe było ich zweryfikowanie,

- zasada bieżącego prowadzenia – sposób prowadzenia ksiąg powinien umożliwiać terminowe dokonywanie rozliczeń finansowych.

Wyróżnia się rachunkowość pełną i uproszczoną [odsyłacz do 7.7]. Prowadzenie pełnej rachunkowości, która jest określona w Ustawie o rachunkowości, to proces czasochłonny, wymagający

doświadczenia i fachowej obsługi księgowej. Ten rodzaj rachunkowości wiąże się m.in. z obowiązkiem sporządzania sprawozdań finansowych i bilansów rocznych. Z tych powodów pełną rachunkowość muszą prowadzić tylko najwięksi przedsiębiorcy,

w tym przede wszystkim spółki kapitałowe.

Uproszczoną rachunkowość stosują mali przedsiębiorcy, np. osoby fizyczne prowadzące jednoosobową działalność gospodarczą. W tym celu korzystają z książki przychodów i rozchodów. Zasady jej prowadzenia

określone są w art. 24a Ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych. Prowadzenie książki przychodów i rozchodów jest stosunkowo proste – można to robić nawet samodzielnie, o ile jest się skrupulatnym i

przestrzega się przepisów.

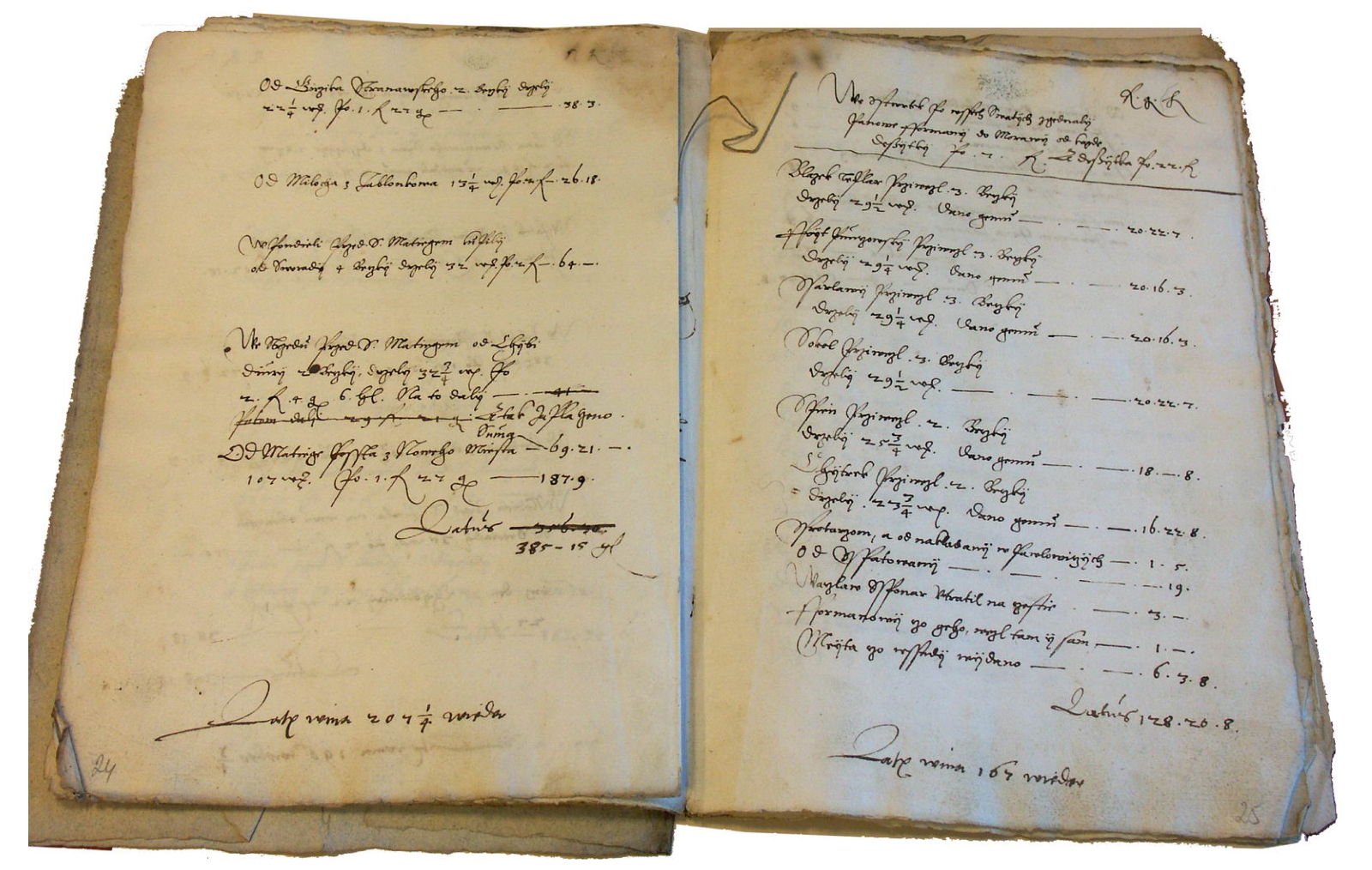

Rycina 5.15. Dawna księga rachunkowa. Obecnie do prowadzenia rachunkowości większość przedsiębiorców używa specjalnych programów komputerowych.

[Źródło: www.archiwum.kc-cieszyn.pl]

Czym jest dowód księgowy?

Bez względu na to, czy przedsiębiorca prowadzi księgowość pełną, czy – uproszczoną, w swoich księgach rachunkowych musi dokonywać zapisów księgowych dokumentujących określone zdarzenia, np. osiąganie

przychodów w postaci ceny za sprzedawane towary i ponoszenie kosztów, takich jak wydatki na pensje dla pracowników. Zapisy te dokonywane są na podstawie specjalnych dokumentów zwanych dowodami księgowymi. Każdy dowód księgowy

powinien zawierać elementy określone w art. 21 Ustawy o rachunkowości (m.in. określenie rodzaju dowodu, oznaczenie stron, opis czynności, którą dokumentuje dowód, datę dokonania czynności i podpis wystawcy dowodu) oraz być

rzetelny, kompletny i wolny od błędów rachunkowych.

Istnieje wiele rodzajów dowodów księgowych. Do często stosowanych należą tzw. KP (kasa przyjmie) i KW (kasa wypłaci), które dokumentują przyjęcie i zwrot określonej kwoty do kasy (np. kiedy pracownikowi udającemu się w podróż służbową

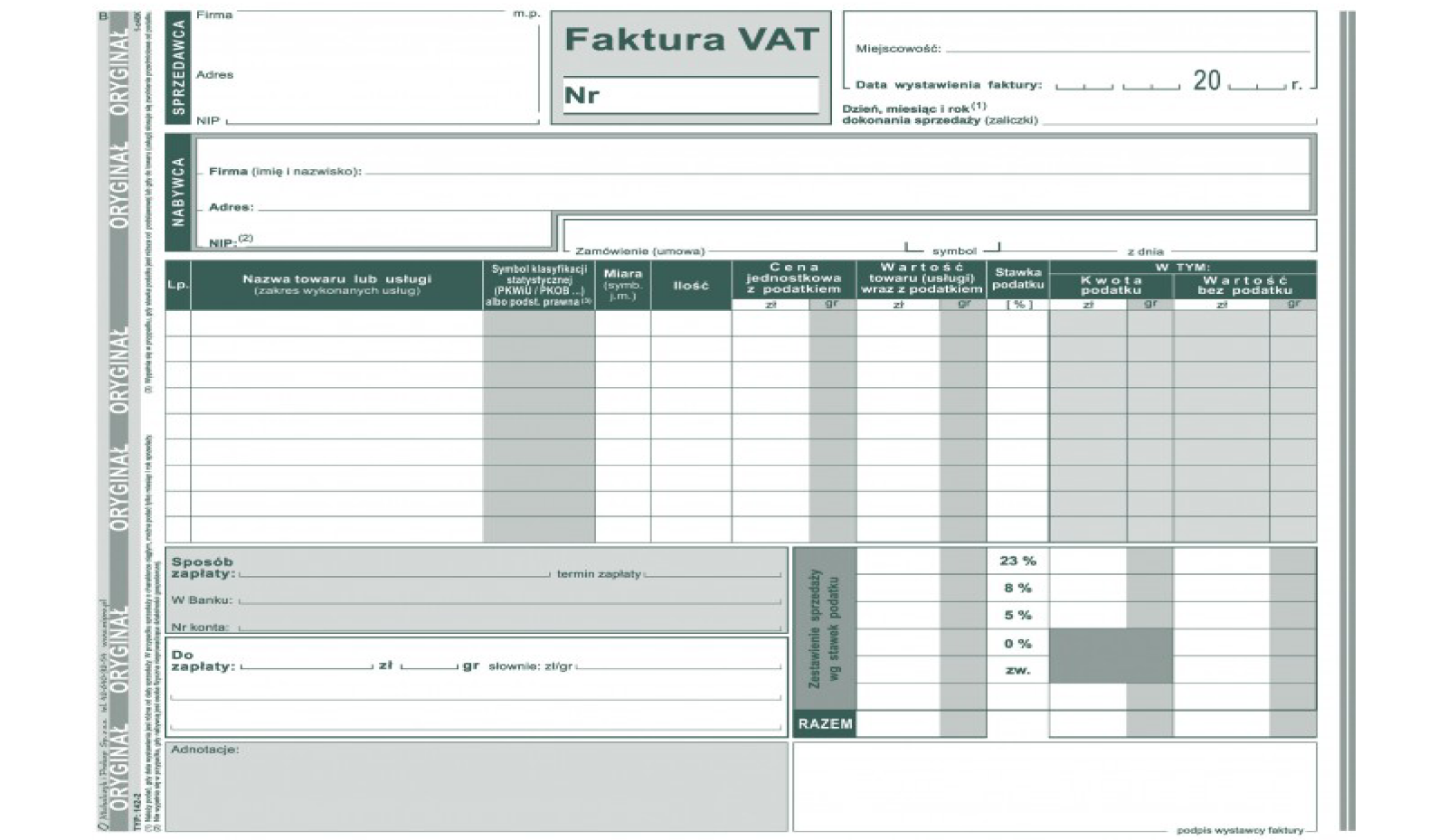

jest wypłacana określona kwota jako zaliczka na koszty podróży). Najpopularniejszym i najważniejszym dowodem księgowym jest jednak faktura VAT. Dokumentuje ona sprzedaż opodatkowaną podatkiem od towarów i usług, czyli tzw.

podatkiem VAT. Elementy, które musi zawierać faktura VAT, kto ją może wystawiać i zasady jej korygowania są opisane bardzo precyzyjnie w przepisach prawa. Na podstawie faktur VAT przedsiębiorcy obliczają i odprowadzają należny do

zapłaty podatek VAT, który jest największym źródłem przychodów do budżetu państwa. Z tego powodu poprawne wypełnianie faktur jest niezmiernie istotne, a organy państwowe starają się wykrywać i zwalczać wszelkie nadużycia związane z

podatkiem VAT i nieprawidłowościami związanymi z fakturami VAT.

Rycina 5.16. Przykładowa faktura VAT.

Podatki – ale jakie?

Przedsiębiorcy mogą wybrać różne formy opodatkowania podatkiem dochodowym. Jeżeli spełniają określone warunki, mogą skorzystać z ryczałtu od przychodów ewidencjonowanych lub tzw. karty

podatkowej. Jednak tylko grupa określonych, bardzo małych przedsiębiorców może skorzystać z tych możliwości. Jest tak, ponieważ przepisy prawa pozwalają na wybór ryczałtu od przychodów ewidencjonowanych co do zasady tylko tym

przedsiębiorcom, którzy osiągają niewielki przychód – nieprzekraczający obecnie 150 000 euro rocznie. W przypadku karty podatkowej ograniczenia te są jeszcze większe – przepisy precyzyjnie określają, jacy przedsiębiorcy mogą z niej

skorzystać (np. takie rozwiązanie mogą wybrać osoby prowadzące niewielkie sklepy). Pozostali przedsiębiorcy mogą opodatkować swoje dochody z działalności gospodarczej jednolitą stawką podatku 19% bez względu na osiągany przychód, jednak

w zamian będą mieli ograniczoną możliwość skorzystania z różnego rodzaju ulg. Mogą również wybrać standardowy model – a zatem opodatkowanie wg skali podatkowej 18% lub 32%, w zależności od osiągniętego dochodu. Wybór sposobu

opodatkowania powinien być więc poprzedzony dokładną analizą przewidywanych dochodów i kosztów przedsiębiorstwa.

|

|

Warto kliknąć i wiedzieć więcej |

|

[Broszura Ministerstwa Finansów Działalność gospodarcza. Formy opodatkowania; http://www.pit.pl/att//broszuryMF/broszury2013/ulotka_dzial_gosp_formy_opodat_2013.pdf] [Strona internetowa Stowarzyszenia Księgowych w Polsce; http://www.skwp.pl/] |

|

|

W zgodzie z prawem |

|

[Ustawa o rachunkowości z dnia 29 września 1994 roku; http://aktyprawne.poznajpodatki.pl/inne-ustawy/ustawa-o-rachunkowosci- 2013/] [Ustawa o podatku dochodowym od osób fizycznych z dnia 26 lipca 1991 roku; http://prawo.legeo.pl/prawo/ustawa-z-dnia-26-lipca-1991-r-o-podatku-dochodowym-od-osob-fizycznych/] [Ustawa o podatku od towarów i usług z dnia 11 marca 2004 roku; http://prawo.legeo.pl/prawo/ustawa-z-dnia-11-marca- 2004-r-o-podatku-od-towarow-i-uslug/] |

Ćwiczenia

1. Porównaj księgowość pełną z księgowością uproszczoną. Jakie widzisz zalety i wady każdego z tych rodzajów księgowości?

2. Czy Twoim zdaniem stawka podatku dochodowego powinna być jednolita dla wszystkich, czy też – zróżnicowania w zależności od dochodu lub rodzaju prowadzonej działalności gospodarczej? Podaj

przynajmniej 3 argumenty na poparcie swojej odpowiedzi.